|

����2018��7��28�գ��³ǿعɷ������չ���Ȩ�߹��������桷����ݹ������Ҫ����Ϊ�³ǿع�ȫ���ӹ�˾�Ϻ��ž���ҵ�����³�ʵҵ���³Ǵ�Ͷ�չ���������100%��Ȩ���������³�ʵҵ�չ�����еĽ������� 70%��Ȩ�����³Ǵ�Ͷ�չ�����еĽ������� 30%��Ȩ�� ��������Ľ���ϸ�����³ǿعɵڶ��춭�»����λ������飬��˾�����³�ʵҵ���³Ǵ�Ͷǩ�𡶹�Ȩת��Э�顷��Լ���������9.7��Ԫ�����³�ʵҵ���³Ǵ�Ͷ�ϼƳ��еĽ�������100%��Ȩ���������³�ʵҵ֧��6.8��Ԫ�չ�����еĽ�������70%��Ȩ�����³Ǵ�Ͷ֧��2.9��Ԫ�չ�����еĽ�������30%��Ȩ�� ����ֵ�ù�ע���ǣ��³�ʵҵ���³Ǵ�Ͷ��Ϊ���й�˾�³ǿعɴ�ɶ�����ʵ�ʿ��ƣ��ʱ��ν����ɹ������ס� �������˲ƾ�������ع��棬���ֽ�������Ӫ�պ�������ֽϲ���Ժ��Բ��ƣ�2017���2018���ϰ�������Ӫҵ�����Ϊ0��������ֱ�Ϊ112���976���³ǿع���β�����ҪĿ�껹�ǽ����������еĽ����ʲ��� ����������صĹ�����ʾ���������������е��ʲ�����“�������й�Ȩ”���ҳֹɱ������ͣ��ϼ������ֵ�ߴ�11.05��Ԫ�������������ͼ��

����ͼı���й�Ȩ��˽�ģ���ֻΪ“����”�������ܹ�ע ����ͨ����ʽ��ף��³ǿع���ͼ��Ϊ����ũ���С���ũ���С����ݽ�̳�˸���������3�����е���Ҫ�ɶ����ֹɱ����ֱ�Ϊ3.49%��9.99%��7.93%��������Ȼ���������Խ���ũ���гֹ���δ����5%����������פ�ɶ����¡������ﲻ�ò���һ���³ǿعɶ����й�Ȩ���ر��ƫ�ã����˲ƾ��ڲ����³ǿع��걨�����л����ֹ�˾��������������1%��Ȩ�� ������ôΪ���³ǿعɶ����й�Ȩ���ƫ���أ������˲ƾ�֮ǰ��ϵ�������������Ѿ��ᵽĿǰ�³ǿع���Ϊ���ż������һؿ��ʲ����»�������ֽ�������������������ʣ���˾���³��ڽ���ý��ɷ�ʱ�����ᵽ��˾Ŀǰ�����ֽ������ŵ���������³��ڹ����е�“�ù�������Ŀ���Լ������й�˾��Ӱ��”���ֳƣ�“���ν�����ɺ�˾��ͨ�����������������й�Ȩ���⽫������δ�����ʹ�����չ���Ӷ�Ϊ��˾ս�Է�չ�ṩ��Ч���ϡ�” ������ҵ��רҵ��ʿ�����˲ƾ���ʾ�����³ǿع�ͼı���й�Ȩ��������Ϊ�����ʡ�Ϊ�˽���ʽʣ���ô�����뵱ǰ���Ҫ����㣡���Ϊ������Ϊ���ڻ�����ʩ��������ݹɶ�������б������Դ����ɶ�������Ϊ�������ַ��ջ�Ӱ�쵽������û��ʽ�ȫ��ͬʱ��Ϊ���нϴ��ҵ���������ڽ���ҵ��ҵ��Ӫ��ϵ�е�ǿ�����ԣ��������еĽ������ɻ���ΪҲ�п�������ϵͳ�Է��ա�����ڷ������������ձ��ܵ��ܿص�����£�����³���ͼͨ���������й�Ȩ���ƶ����ʣ����ְ�����ũ���е����������ʱ���������������ܹ�ע���нϴ�ȷ���ԡ� �������й�ȨPE��ֵΪ�ʱ��г��ձ��ֵ������ �Լ����Թ��� �������ڱ��ι�����������Ϊ����ũ���к���ũ���У����˲ƾ���������˽���ũ���к���ũ���е�2017����ȱ��棬����ũ�����걨��ʾ��ֹ2017��ĩ�����о��ʲ��ϼ�Լ219������ң���Ӧ3.49%�Ĺ�Ȩ�������ʲ�Ϊ7.6�ڡ���ũ����2017���걨��ʾ����ֹ2017������о��ʲ�Ϊ21.4������ң���Ӧ9.99%�Ĺ�Ȩ���ʲ�Ϊ2.1�����ҡ����ߺϼ�9.7������ҡ��Ա��չ��ۣ�����

��������ֵ�þ�����dz����еĻ�����Ӱ�졣��������������������ũ���к�ɽ������ũ�����Ѿ�½�����س������ʳ���20%���г����ũ���еĻ�������ձ�߶Ⱦ��裬�Ѿ����е����йɼ����Χ���ƾ��ʲ�����ô����������£��³ǿعɴ�ɶ�ͨ���������׳��۸����й�˾“������������ũ���й�Ȩ”�������Թ��ʣ����ͬʱ��С�ɶ��ձ鷴�Դ˴ν���Ҳ�Dz������� ����ͬʱ���˲ƾ�Ҳʹ����PE��ֵ�����Խ���ũ���н��мĹ�ֵ���������������ж�3.49%�Ĺ�Ȩ����7.6�ڣ���Ӧ�Ľ���ũ���������ֵԼΪ219������ң����ǵ�����ũ����2017��Ⱦ�����21.4�ڣ���ô��ӦPEΪ10.3�����ҡ��������Ѿ����е�ȫ������Ϊ������������(5.800, -0.02, -0.34%)���ھ�̬��ӯ�ʲ���5.08����̬��ӯ�ʸ�����4.23�����н�ũ���п��Ƶĸ��͵Ļ����ʡ��ͽ���ũ����ͬ�����յ���������(6.080, -0.03, -0.49%)��̬��ӯ�ʲ���5.96����̬��ӯ�ʲ���5.37����ô�����³ǿعɴ�ɶ���Ϊ�����г��������ձ�5-6����ӯ�ʵ�����³����������еĻ�����������ũ�����Ըߴ�10�����ҵ�PE�������й�˾�����־ٶ���Ȼ������С�ɶ�Ȩ�档 ��������������Ȩת�����棺�����̸����� �������������� �������˲ƾ�����������ʷ�ϵĹ�Ȩ�ظ�������������£�

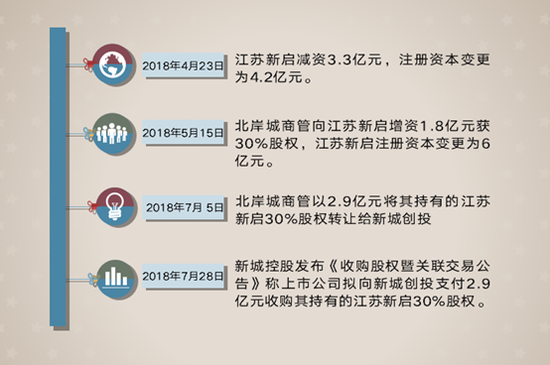

������12���µĹ�Ȩת�����������ǵĹ�ע�����ݹ�˾������ʾ��2018��4��23�գ�������������3.3��Ԫ��������ɺ�ע���ʱ����Ϊ4.2��Ԫ�����³�ʵҵ�ֹ�100%��2018��5��15�գ��������̹�������������1.8��Ԫ��������ɺ�������ע���ʱ����Ϊ6��Ԫ�����³�ʵҵ�ֹ�70%���ɱ������ֹ̹ܳ�30%��2018��7��5�գ��������̹���2.91��Ԫ������еĽ�������30%��Ȩת�ø��³Ǵ�Ͷ��ת����ɺ����³�ʵҵ�ֹ�70%�����³Ǵ�Ͷ�ֹ�30%��

�����������ɵ��������ڱ����̹�ͻ�����ʳֹɼ��˳�ʱ�䲻��2���£���ع�Ȩ����ֵ��1.1������ҡ�Ȼ���ɶ����̺���Ѹ�ٰ���Ӧ��Ȩ���������й�˾�����������й�˾������С�ɶ��е������ͻ���ֹ�2���¼�1.1������ҵĹ�����Ϊ���µĸ߶���۳ɱ�����ôΪ��ʱ��������30%��Ȩ�ʹ�1.8���Ǽ�Ϊ2.9�����أ�Ϊ�����й�˾�䵱�˱����̹ܵ���۽������أ� �������˲ƾ���������˱����̹ܹ�Ȩ�ظ����ϣ��������ɶ���Ԫ�ֺ���������ʷ�������й�˾����ǧ˿���Ƶ���ϵ�������β�����������ǰ�ı����̹�ͻ����ɲ���������1.1�ڵ���Ϊ���������͵����ɡ� �������ݹ���������ʾ����Ԫ�ֳ��йɷݶ�����Ϊִ�ж��¼��ܾ����ij����л�˳������������˾�����¼��“��˳����”��Ŀǰ�Ѿ�ע��������֪����ʷ���³���ͨ�����ɷ�ʽ���պϲ������³Dz��������еģ�����һ�˳�������DZ��ˣ����ǵ�ʱ�����³���Ҫ�ɶ����ֹ�506.8��ɣ���2015���³ǿع�Ϊ���պϲ������³ǣ�����˳�������й�Ȩ419��ɣ�����ڵ�ʱ���й�Ȩ��˾����ǰ����˳����Ϊ�³ǿعɵھŴ�ɶ����ֹɱ���0.25%��

������ʱ���м۸�Ϊÿ�������9.82Ԫ����˾����ʱ�������л�˳������������˾��ŵ�����³ǿع� A �ɹ�Ʊ���н���֮����ʮ�������ڣ���ת�û���ί�����˹�����ͨ�����ɳ��е��³ǿعɹɷݣ�Ҳ�����³ǿعɻع��õȹɷݡ� ������ع�Ʊ��2016��12��5��������ͨ����2016 �� 4 �£��³ǿع�ʵʩ��ÿ 10 ��ת�� 3 �ɵ��ʱ�������ת���ɱ���������䷽����ʵʩ��Ϻ�˳�����ֹɱ�Ϊ 545��ɡ����˲ƾ������³���ʷ��Ȩ�ɼ۷���2016��12�³���˾�ɼ�15Ԫ���ң���Ӧ�ֹ��ܶ�ԼΪ8ǧ�����ҡ� ������ô���������̹ܶ�ʱ��һ��һ����������������1.1���Ƿ��뵱����ͬ���������µij�˳����Э���³ǿع����պϲ����� |

��һ�ӽ�

��һ��- ���������������ɱ�����ȫ�������������

- �ʱ��г�������Ѫ��������������

- �ʱ��г ������ƽ����ԭ�ʹ��ǣ����ɿ���иŹɴ���4%

- ��ĩ�ذ�Ҫ�ų�¯�����������ϲ��ʱ��г �С���ġ� ����é����

- �ĸ�Ҫ��˻���������

- ��ĩ�����ã��ܷ����A�ɷ�������������

- ʲô�ǺõIJ�ҵ���ߣ�

- �ſͻ�����ƽ̨(�ŵ�������һ��)

- ����������ɰ��е�����������������ǵļ�Ҫ����

- ��ҵ�������ۺϷ���һ����?(��ͬ����IJ�ͬ����)

- ���������״Ρ��������������Ϣ��Ѱ�����з���ӭ��4���ش�����

- �㶫�ֿ�ʼ���ˣ��Dz�������ҵ���ܹ�ʣ�ˣ�

- mgͨ����������¼֮��,������ô�ߣ�

- ŷ�����Ӧ������仯һ���Ӽƻ�����ҵ�������߽��ܵ���ЩӰ�죿

- ����ʿ�˺ӱ����¼�����

- ����ʿ�˺ӱ��£����ٹ�˾Ԥ�������Ǯ��

- Ϊʲô�ձ���Ϊ������ң���Ԫȴ��ô��ֵǮ��

- �Ĵ�����ͭ������ڱ���80%�������ܶ���ס��

- ��˵����������ס����10�꣬��65��Ϳ�����ȡ���ݽ����

- ����˹�����ȫ�����ҽ����

- ���ڽ��飺�����˱����ҡ����ӡ���18��25��Ҫ��̸����

- ��ѡ��������˹�˸�齱ƭ�֣�����������Ԥ��ȷ����

- 2024/10/09.���������ʲ�ѯ

- ������� ��������������

- �й������� �ӱ��������н���

- ����ʮ������������ ���յط����� �㽭�ط�����

- ���о�����30�깤�����飬������������ǣ����д���μ�������

- 700Ԫ�����������ٶ��ϵ����˻�����㣬��ۿ�쭲�ֹ��

- ����Ǯ��ϡ����Ʋ�Ʒӭ����,������е��տ����ȵ�����1��Ԫ

- �㷢���ܡ�2024������������������30ǿ����������������ũ���н�

- ���ÿ������������Է�����������ע������

- �������ÿ���������Զ�ע����(����������������������)

- ֧�������ÿ���(֧�������ÿ��Dz���һ����)

- �Ա� ���ÿ�����(�Ա����п���������ô�ۿ��)

- �ൺ�������ÿ���������(�ٷְ�����ع������ÿ�)

- �������ÿ����ĵ绰(ʢ���������ÿ��˹��绰)

- ������ͻ������ʲô��˼(Ƿ���ÿ�ǧ������)

- �������ÿ������Ż�666(�����Ż�666Я����200������)

- ���ǻ���ͨ���ÿ����ܰ���(visa���ǻ���ͨ���ÿ����ϸ�����

- �ൺ�������ÿ���ô���(�ൺ�������ÿ���ô��)

- 2024�������˿졢�¿�������ƽ̨�Ƽ�

- �����ЧӦ�����������ŵ�Ӱ�죿�������������ù�������

- �������۵㻹�ܴ�����������������ɹ�����

- ������������Ŷ�ø��£����ڼ�¼���������5������ά������

- 2024��5����˿��ɡ������¿�Ĵ���ƽ̨�Ƽ�

- 2024��5������ƽ̨�����¿�5000Ԫ

- 2024��ڻ����¿��5������ƽ̨�����ż����ٷſ�

- ���Ųծ��Ҳ�ܽ�Ǯ���̵�5���ż��͡������¿������ƽ̨

- �̵�5�����ſ������ƽ̨������뵽�ˣ����ɽ���ʽ�����

- �������ͨ�����Ƽ�5���ʺϼ����ʽ������ƽ̨

- ��������һ��࣬û�˴���Ҳû�����ߣ�

- P2P��Ľ跽�����Բ���Ǯ����Ϊ�β���Ϊ��ʧ�š��ˣ�

- �������ȫ��ȡ�����٣������˺ͽ���ˣ���һ�������棿

- ¬־ǿ��δͶ���Ŵ��� 22������˾����أ�

- �ж���������P2P�Ŀ����ж�����Ͷ��ȥ��Ǯ�ò������ģ�

- �ֻ�hao�����ã��������������ڻ����������ô������

- ƽ̨����Э�̺�Ҫ������ֻ�����𣬲������Ż��ܵ�Ӱ����

- ��������Ǯ����Ҳ����·��

- Ƿ��һ�������������ȫ�����ڣ�Ӧ����ζȹ����ʱ�ڣ�

- �������ں��������Э��ǧ����ǩ�������Ⱳ�ӱ��뻹��֪����

- ��Ѻ����100��һ����Ϣ���� ����֤��Ѻ��100��һ����Ϣ����

- ����6���б�Ҫ������������ ����������������ԭ����Ҫע����

- ���Ĵ���������� �������ƿɿ���

- 95588�˹�����ʱ�� 95588��ô����ת�˹�

- ������������һ���� �����������������ַ��ѯ

- ���Ÿ����������� ����������������˻���ô��ͨ

- ��ͨ���пͷ��绰�˹� 95518��ôת�����˹�

- ��ô��ѯ�������п������ ��β�ѯ�����˻�������ϸ

- �й����и��˿ͻ�������¼ ��ε�¼������������

- ����ת����û�������� ���п���ת��Ҫ��������

- 2020��˫11����

- �Ƽ�4�ſ���Ǯ�����ÿ�������Ԫ��

- 2019�����ٶȺ����ô����2019�����Ӵ�������淨����

- ������������Ǯ���ÿ��ɨһɨ����õ�����

- ֧������ë��������������������������������ʲô��

- ��ʮ�飡ʹ�������ֻ��������������㸶һ��

- ��������ë���������� ���ÿ�Ȩ��ҹ��ʲ�

- ֧����15�ں�����������������ġ���ë����

- ֧��������������֧�����������ȡ���ԣ���ɨ���������

- ֧����ɨ��֧���Ϸ�15�ڣ�֧����ɨ������ά�������ɨ����

- ���������������й���(��������Ͽ�ͨ�������еĵ�������)

- 12378����Э�̻���������(12378Э�̻����)

- ����һ��ͨ(����һ��ͨ�˻�ʲô��˼)

- st����ҩҵ�ɰ�(δ�������ᱻ������)

- ��������˹��ͷ��绰(����Ͷ��95580������)

- ������ͨ��Ʊ(մ�������й�˾)

- ֧�����������������ô����(֧�������̴���ô��ͨ����)

- ����Ϣ������(�����ź���ô����Ϣ)

- ����������ôת�˹�����(��ôת�������е��˹�����)

- ��10��Ԫһ������(����10��һ�����Ǯ)

- �Ǹ��о��ʺû��ǵ��о��ʺã�

- Ϊʲô����ܶ���������ˣ�

- ������ţ����Ǯ�����п���Ǯ��Ϊʲô���������������

- Ϊʲô�ܶ��»���ϲ�����»���

- ��ֻETF����ʧ�ܣ�����ļ��ʧ�ܻ����̣�Ͷ��������Щ��ʧ��

- �������а������Ϊʲô�����ˣ�

- 100����������̻�������������������ѣ��ܲ�������һ���Ӳ�

- Ͷ���������ʱ�������ʲô��

- ���������ֵ��Ͷ����

- ����ı��֣����ֵ�ع���

- �����������˳��ת���籣����ϸ����籣ת�����̼�ע������

- û�е�λ�Լ����籣������ȫ�������ע������

- �������ձ���ָ�ϣ����ȷ����������ѯ���˷�ʽ

- �籣���Ͻ������2024������(�籣��������)

- �籣�����ʻ���ѯϵͳ���籣��ѯ�����˻���ѯ��

- �籣�����������ϸ��ѯ(�籣��������ϸ��ô��)

- �������ϱ��ռ�����(�籣���ݽ��������ʽ2024)

- �籣����ô�����(��ô���ϼ����籣��)

- �籣��ѯ�����˻���ѯ����(���ϱ��յ�λ16%����8%)

- �籣���п�����ô��ѯ ��β�ѯ�籣���ϵ����п���

- �����Ż�����ס��������������ȡ���� 10��8����ʵʩ

- ������ס��������app����(�人�鹫������籣��app)

- ������ס����������˲�ѯ(ȫ��ס���������ѯ����)

- �ڻ����������app(���źڻ��ܽ��ɹ�������)

- ������������û��Ǽ����¹�(��������������������¹���

- ����ס��������(������·���������)

- �������ס���������ѯ(���칫����������ȡ����)

- ���ݸ���ס���������˻���ѯ���(����������ô�ö��Ų�ѯ���)

- ����ס����������ȡ(�����й�������ȡ)

- ����20000һ����Ϣ����(������2��Ԫһ����Ϣ�ܶ���)

- �����������������Ƽ۲�ѯ��2024��9��28�ţ�

- ��ο�����Щ������Ҷһ�����Ԫ�ֽ���ڼ�����ˣ�

- �����������������Ƽ۲�ѯ��2021��11��12�ţ�

- �����������������Ƽ۲�ѯ��2021��11��11�ţ�

- �����������������Ƽ۲�ѯ��2021��11��9�ţ�

- usa��Ǯ���ǽ���Ԫ����������߳����ţ��ڹ����ʲô��

- �����������������Ƽ۲�ѯ��2021��11��7�ţ�

- �����������������Ƽ۲�ѯ��2021��11��6�ţ�

- �����������������Ƽ۲�ѯ��2021��11��4�ţ�

- �����������������Ƽ۲�ѯ��2021��11��2�ţ�

- ��24�춬�»�ͭ�Ͻ�����ԤԼΪ��û�г��֡���ɱ����

- ���Ϸ���50���ش�����������Ӱ����

- ���˴����϶�ƽ���Υ����

- �����������Ǯ��ɻƽ����������ұ�ֵ��

- �ֻ��ƽ���������������غ���ô����

- �ƽ�䵱�ͻƽ���գ����ַ�ʽ��?

- Taper�ٽ������͵�����Ϯ���ƽ����ܷ�����

- �ƽ����ڵ�������Ǯһ���ˣ�

- ��ũ���ݡ����䡱����ۺ����ֽ������������ƣ�

- 2021��10��11�Ž��ƽ�۸�������һ�ˣ�

- �ڻ��ֲ���ʲô��˼�������ӱ����ʽ����룬���ٱ����ʽ�������

- �ڻ������Ƿ����ʽ��ż���

- �ڻ�����Ϊʲô��������ô�ѣ�Ϊʲô��ô�����ǿ���

- �ڻ�Ӷ���շ��ĸ��ߣ�

- ŷ����Ȼ���������Ϲ�����

- 2������1.6�������Ķ���ú���ܷ��ã�

- ��Ȼ���ڻ����ú̿���ܷ��ã�

- ���г�ά��������11Ԫ�Ƿ��ܳ�����

- ���Գ��ɣ��ڻ������˸���ô�죿

- ��ô����ڻ���������

- ���������뼼��(����Ͷ�������뼼������Щ��)

- ҽ�Ʊ��ս������������������(�ӱ�ҽ�����������������������)

- ̫ƽ���շֺ���(̫ƽ��ķֺ���)

- ���Ͻ�һ�����Ǯ(��ͨ���Ͻ�ÿ�¶���Ǯ)

- ס������������ѯ�����˻���ѯ(���˹������ѯ)

- ȥ��̩�����ϰ���ô��(��̩���ٱ�����ô��������)

- 1Ԫ��6�������������(ͶһԪ��600��)

- ��ʮ��Ů�������ı���(�ʺ�40���˵�ҽ�Ʊ���)

- �������ļұ��չ�˾��(���չ�˾����ǰʮ)

- ̫ƽ���ձ��۲�ѯ������(̫ƽ����������ô��)

- ����25�꣬�һص������ջ��������ĵ�һ��

- 2024Ԫ�������Ƿ����ڼ�����Ӣ�� 2024Ԫ�������ڼ�

- 2023Ԫ�������շ������� 2023Ԫ��Ϊɶ������ٷ�

- 2023Ԫ��ũ������ 23��Ԫ��ʱ��

- 2023Ԫ��������Ӱ�����Ƶ 2023�Ͷ���������Ӱ�

- 2023Ԫ���ż�ʱ���ͼƬ��ȫ 23��Ԫ�����ڰ���

- 2023Ԫ������������ͼƬ 2023��Ԫ������������

- 2023Ԫ�������ڼ����Ǽ�����Ϣ 2023�����ڼ��շżٰ���

- 2023Ԫ�������ڼ������ļ��� 2023��1�·ݹ��ҷ������ڼ���

- 2023Ԫ���ڸ�����Ѽ��� 2023��Ԫ�����·����

- �������ڴ������ָ�ϣ���ⱦ�����ڴ������̣�

- ��������ÿ����н3000�������ȶ���С�سǣ�����������ǵϺ���

- �����ѩ���ܶ�綯�������������ˣ��綯�����ķ�չ֮·�Dz��ǻ�

- ���Ѷ�˵С�������Ժ�ᳬԽ��˹�����ڼ�������ʵ�ֵĿ�������

- ��˹��������Ӧ�����������й���Ϊʲô���Dz��ܳɣ���˹���ܳɣ�

- �����������г�����������������Σ�

- ������Ľ���������ҵ�г���ҵ��״�����ƣ�

- ��һ���һ���綯��������Ϊʲô��ô��

- Ϊʲô����ô������綯���ϰࣿ

- ������Զ���ʻ��ǰ����Σ�

- 2022���ݵ������ô�շѵ� 2022���ݵ�ѼƷѱ�

- Ӣ������ȫ���ܾ�����EDGӮ�˱����������Ƕ��٣�

- 40�����ϵ����������ҹ�����ĺ�����

- Ϊʲô�о������˫ʮһ���²���������ûǮ����

- ��ý��ƽ̨���ִ�����ҽ���߿�������������ô������һ����

- ����ġ�˫11��Ϊ�Ρ������ġ���

- ����������ա���huawei�������ݣ�����ʶ����ʲô��

- ������Ǯ��ά�룬����û��Ӫҵִ����ô�죿

- �ҹ�����·ϵͳ����Щ��λ��

- �������������ˣ��ֻ���2��룬δ�����ܸĹ�������

- ���������¹�����������6+1������Ϊ���γ��е�������������ж�

- ��ɽ�����ӵĻ����ൺ�ͼ�����һ�����и����ʣ�

- ��֪�������ʡ���κ�Σ�գ�����Ϊʲô������ô���˳�ȥ�����أ�

- �����и߷��յ���ȫ���㣬��ô��ȥ�����������������������

- ��������Ӱ�ǿ�ҵ���ŵ����Ϻ���ʿ�ỹ�ǻ��ֹȣ�

- 9�����γ����¹���Ϯ����һ������ϢϢ��أ�

- 30���ˣ�����ȥ��10���Ƚϴ�ij��У����أ�

- ��������������Ա��һǧ��Ԫ���ݽ𣬿���ȥ������ʡǮ�ֺ����أ�

- �Ϻ�½�����ж����

- ������������Ӱ���ڲ⺺��145Ԫ������118Ԫ������۸�ƫ����

- ����������ҵ���︣���ɹ����ƣ�ְ�������˶��硱���������ü�

- ��������������������������5000��Ԫ���� 2024����6.18����

- �й�����GDP����2020�����а�-2020ȫ��GDPʡ������һ����

- 2020���й���������ҵ��ǿ��

- 2019��ȫ������ǧǿ�������й�����ǰ�ģ�������3120����Ԫ

- �����ֽ��ھ�ͷ����Щ��������ʮ����ھ�ͷ�������а�

- �������������������а������������ŵڶ�����һ����������

- �¹������������а¹���ҵ���еǰ�һ������־����

- �������������������а����ļ�������ã��������н�����

- ���ô������������аʼ����е�һ ��ʷ���ƾõ���������

- һ���¼۸���10�� ������Ͷ�ʻ���Ͷ����

- ��������������ʲô ʲô�С�����������

- borrow borrow��ʲô��˼

- ����Ȯ����ô�� ʲô�Dz�Ȯ��

- ħ���ɷ���ҽ���ƽ̨5173 ħ�������Ƿ���ô����

- tokenpocket���� tokenpocket��ôʹ��

- �ձһ�����һ��ʼ����� nt����rmb������

- ���ر���ȫ��ʷ�۸���ϸ ���ر���ʷ��۸��Ƕ�����Ԫ

- ��Ԫδ������һ·����2022 2023����������Ƕ���

- implication ˶ʿ���������һ�¡�implication����ʲô��˼

- ����������λ��0Ԫ���� ��͵��һ������

- �����dz�Ӣ���ǻ�Ϊ�������� ����֮��Ա����˵�úܺ�

- �����ˣ�Ů��15���ʡ�ʧ�١�9�꣬����Ȼ��֪��

- #�����췢�������ѻ黹������#

- ������������������˫����

- ����ӱ���ݵ�ӰƱ����50�ڣ�������������ģ�

- ��ѧ���������������������

- ��Щ�������°����Ƕ��꽴��ҽ������3�ֵ�������ʱ�����ٷţ�

- �Ϲϵġ�����ͷ����ҽ�����ѣ�������ͬ�ԣ����Ϲ�Ҳ�н��ɣ�

- ����Ǯһƿ��ά����B12�������������ơ�4�ֲ�֢���˽���