|

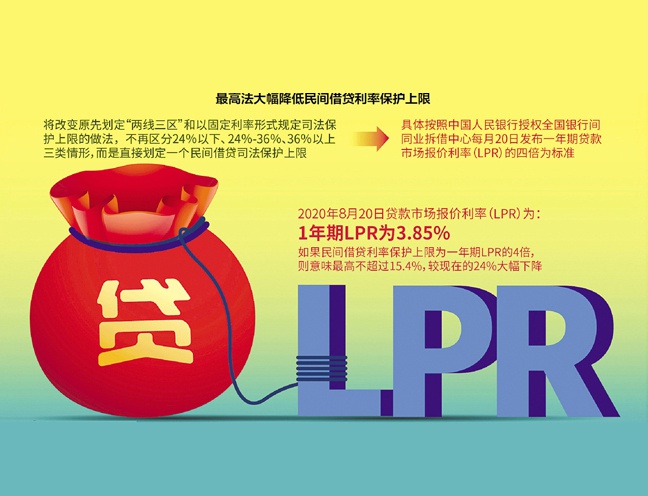

最高法于8月20日发布新修订的《关于审理民间借贷案件适用法律若干问题的规定》,为利率上限划定了新的红线,设定为不超过一年期贷款市场报价利率的4倍(目前为15.4%)。 小编8月24日刊发题为《民间借贷新规有漏洞?机构称钻空子仍能做出70%的高利贷,魔鬼就藏在还款方式,金融小白当心!》的文章指出,民间借贷新规或有漏洞,如果出借人在还款方式上隐藏“魔鬼”,在分12期的产品中,采取前3期偿还全部本金,后9期等额还少量资金的方式,可以做出年化实际利率达70%的借贷产品,但是名义利率仍然符合民间借贷新规的上限规定。报道刊发后,在业内产生广泛的影响。 记者发现,在8月26日公布的这批案例,其中一个竟然是第一期还款总金额就达借款本金总额的一半。那么法院判决时有没有考虑分期还款这个“魔鬼”呢?  民间借贷利率保护上限锚定为1年期LPR的4倍。最新1年期LPR为3.85%,4倍即为15.4% IC photo 民间借贷利率保护上限锚定为1年期LPR的4倍。最新1年期LPR为3.85%,4倍即为15.4% IC photo

借贷经过:借40万,还70万,本息分2期还 记者从中国裁判文书网8月26日发布的民间借贷纠纷案件中发现,其中一份依据最高法新规审理的判决书,恰恰涉及分期还款。 这是湖北省宜昌市夷陵区人民法院对董金平与陈俊宏、袁敏民间借贷纠纷的一审民事判决书。 我们先来看看案件借款及还款经过。 1. 借款40万,约定利息30万 2018年6月13日前后,被告陈俊宏向原告董金平借款40万元,根据二者的《借条》约定,借款总利息为30万元。 2. 约定借款期限: 超过1.5年(2018年6月13日~2019年12月31日) 3. 约定还款方式 本息分两期付:第一期2018年底付20万元整;第二期2019年12月31日付50万元整。 4. 还款结果 2019年1月30日(第一次还款日),陈俊宏向董金平还款20万元(其中有4万元系用董金平丈夫欠陈俊宏的4万元进行冲抵)。 2020年6月4日(第二次还款日),陈俊宏再还董金平5万元。 其余借款本息未能及时偿还。 为此,原告董金平将陈俊宏诉至法院,请求法院判令陈俊宏及其前妻立即归还借款本金40万元,并从2019年8月1日起以40万元为基数按月利率2%支付利息至本金清偿之日止。审理中,董金平陈述陈俊宏还款16万元已按年利率36%冲抵截止到2019年8月1日的利息。 在这一案中,对于借贷事实和本金的认定都不是什么难事,但是作为最高法关于民间借贷利率保护上限的新规8月20日出台后首个判决案例,本案中对于借贷利率的认定以及之后应还本息的计算就变得很有意义。 那么,我们来看看法院是如何计算的? 年化利率按名义利率算 实际利率高得多 首先,在当事人借款利率是否超出民间借贷利率新红线的问题上,法院认为,陈俊宏在《借条》中约定“总利息30万元”,经折算自借款之日(2018年6月13日)起至约定的最后一次还款之日止的年利率为49.14%,已远远超出年利率15.4%的规定,超出的利息约定无效。 我们可以看到,在此案中,宜昌市夷陵区人民法院得出借款年利率为49.14%的结论,是适用了最高法司法解释中采用的名义利率计算方法,即以最初借款本金为基数,借款利率=借款利息总和/(最初借款本金×实际借款天数/365天)。 以这一口径计算的年化利率为名义利率,仍有漏洞,即还款方式中仍会隐藏魔鬼:采用分期还款后,实际利率是远远高于这一名义利率的。 实际上,在金融学里存在两种利率口径,一种是名义利率,它是用实际支付的利息总和,除以最初放款的金额,再根据放款的期限测算年化。也就是最高法司法解释中采用的利率算法。 另一种是实际利率,与名义利率的区别是需要减去已还掉的本金后再计算剩余本金的利息,即当期利息的计息基数是剩余贷款本金。 在上面这个案例中,年化名义利率达到了49.14%,分期方式也比较极端: 借期为18个月+18天,分成两期还本息,而第一期还款时间在约第6个月,这一期还款金额竟达到了最初本金数额的一半。 这样的话,实际利率是远远高于名义利率49.14%的,因为在还掉本息20万后,后面1年的时间里,陈俊宏使用的本金实际没有40万了,但后面这一年的利息仍是以最初本金40万来计算的。 漏洞:同样借40万,名义利率合规,实际利率可达23.75% 为了便于读者理解以名义利率判断是否踩红线存在的漏洞,我们来看看这种情况: 董金平借给陈俊宏的40万元,假设按15.4%这一合规的年化名义利率计算,借款期限约定为1.5年(18个月),总利息应该是:40万元×15.4%×1.5=9.24万元。 那么,按名义利率,借1.5年的情况下,陈俊宏应还董金平的合规本息总额应为:40万元+9.24万元=49.24万元。 而在名义利率符合最高法规定的利率上限(目前为15.4%)的情况下,通过在还款方式上稍做“手脚”,比如分3期还款,每期为6个月,第1期还20万元,余下两期各还14.62万元【(49.24万元-20万元)/2】,调用公式计算,立马就能做出一个年化实际利率达到23.75%的合规贷款产品。 23.75%的利率已经远超过最高法的利率上限(目前为15.4%),但用名义利率的计算方式却没有踩红线,仍然受法院的保护,但23.75%的利率算不算高利贷?这还只是构建了一种非常简单的产品,如果再设计多期还款,先还本金方式,还可以设计出50%、甚至70%利率的贷款,并且都不会踩到最高法借款利率上限的红线,但这样的产品却是名副其实的高利贷。 如果还款方式是到期一次还本付息,那么名义利率就等于实际利率;但是如果“巧妙”地设计还款方式,就如我们上文中所举的这种例子,借款人在第一期就还掉20万元,这20万元里有多少是本金呢? 在第一期的6个月(0.5年)里,借款人实际使用的资金是40万元,按合规名义利率15.4%计算利息,这6个月的利息总和是:40万元×15.4%×0.5=3.08万元。 总计还款20万元中,有3.08万元是利息,这一期还款中还掉的本金是:20万元-3.08万元=16.92万元。所以,出借人已经收回了16.92万元本金,后面计算利息时应该减去这部分,再乘以借款利率。 法院判断是否踩红线的依据也应该是采用实际利率,才更为公允,也才能堵住高利贷的漏洞。 分期应还利息:按当期剩余本金分段计算 夷陵区法院对董金平与陈俊宏这份借款合同年化利率的认定,采取的是名义利率口径,对超过一年期贷款市场报价利率四倍的部分不予支持。 那么,接下来借款人该还多少本金和利息? |

另一视角

换一换- 改革要兼顾活力和秩序

- 周末大利好!能否带动A股反弹?分析来了

- 什么是好的产业政策?

- 微信客户服务平台(微信诞生于哪一年)

- 北京整体喷砂机械厂家排名并附上它们的简要介绍

- 创业分析和综合分析一样吗?(不同概念的不同场景)

- ppp项目贷款怎么申请和审批?

- 360贷款投诉电话大全(快速解决贷款问题,让你安心借款)

- 2023元旦高速公路有免费吗?

- 现在的取暖煤真的降价了吗?

- 广东又开始限电了,是不是制造业产能过剩了?

- mg通胀连续超记录之后,还会怎么走?

- 欧盟提出应对气候变化一揽子计划,企业和消费者将受到哪些影响?

- 苏伊士运河被堵事件分析

- 苏伊士运河被堵,长荣公司预计赔多少钱?

- 为什么日本作为发达国家,日元却这么不值钱?

- 澳大利亚铜精矿出口暴跌80%,澳企还能顶得住吗?

- 听说在新西兰居住超过10年,到65岁就可以领取退休金对吗?

- 俄罗斯真的有全民免费医疗吗?

- 欧盟各国,农村老人的养老金与城市老人养老金差距大吗?

- 2024年五大审核快、下款易的网贷平台推荐

- 如何有效应对网贷对征信的影响?解析网贷与信用管理策略

- 征信有污点还能贷款买车吗?五大策略助你成功贷款

- 网贷还清后征信多久更新?逾期记录多久消除?5大征信维护技巧

- 2024年5大审核宽松、快速下款的贷款平台推荐

- 2024年5大网贷平台快速下款5000元

- 2024年黑户好下款的5个网贷平台:低门槛快速放款

- 征信差负债多也能借钱:盘点5个门槛低、快速下款的网贷平台

- 盘点5个最快放款的网贷平台,借款秒到账,轻松解决资金需求

- 借款容易通过!推荐5个适合急需资金的网贷平台

- 网贷逾期一年多,没人催收也没被起诉?

- P2P里的借方都可以不还钱了吗?为何不归为“失信”人?

- 如果网贷全面取缔来临,出借人和借款人,哪一个最受益?

- 卢志强从未投资团贷网 22万出借人觉得呢?

- 有多少人受了P2P的亏?有多少人投进去的钱拿不回来的?

- 手机hao被盗用,申请网贷,金融机构找我追款,怎么处理?

- 平台进行协商后要求借款者只还本金,不还征信会受到影响吗?

- 借了网贷钱后,还款也有套路?

- 欠了一大笔网贷,即将全面逾期,应该如何度过这个时期?

- 网贷逾期后,这个还款协议千万不能签!否则这辈子别想还清知道吗

- 招商银行网上银行官网(如何在网上开通招商银行的电子银行)

- 12378网贷协商还款有用吗(12378协商还款技巧)

- 招行一网通(招行一网通账户什么意思)

- st康美药业股吧(未来康美会被退市吗)

- 邮政储蓄卡人工客服电话(邮政投诉95580管用吗)

- 龙江交通股票(沾龙的上市公司)

- 支付宝里的网商银行怎么贷款(支付宝网商贷怎么开通条件)

- 算利息的软件(陕西信合怎么查利息)

- 中信银行怎么转人工服务(怎么转中信银行的人工服务)

- 余额宝10万元一天收益(余额宝存10万一天多少钱)

- 是高市净率好还是低市净率好?

- 为什么最近很多人买基金都亏了?

- 基金都是牛市赚大钱,熊市亏大钱,为什么出现这样的情况?

- 为什么很多新基民喜欢买新基金?

- 首只ETF发行失败,基金募资失败或被清盘,投资者有哪些损失?

- 按照排行榜买基金,为什么总受伤?

- 100万用来买大盘基金,年收益用来当生活费,能不能做到一辈子不

- 投资者买基金时,买的是什么?

- “爆款基金”值得投资吗?

- 基金的表现,会均值回归吗?

- 如何看待那些把人民币兑换成美元现金放在家里的人?

- 今日人民币最新外汇牌价查询(2021年11月12号)

- 今日人民币最新外汇牌价查询(2021年11月11号)

- 今日人民币最新外汇牌价查询(2021年11月9号)

- usa的钱我们叫美元,那人民币走出国门,在国外叫什么?

- 今日人民币最新外汇牌价查询(2021年11月7号)

- 今日人民币最新外汇牌价查询(2021年11月6号)

- 今日人民币最新外汇牌价查询(2021年11月4号)

- 今日人民币最新外汇牌价查询(2021年11月2号)

- 今日人民币最新外汇牌价查询(2021年11月1号)

- 第24届冬奥会铜合金纪念币预约为何没有出现“秒杀”?

- 河南发现50吨特大金矿,对世界金价有影响吗?

- 个人储备较多黄金算违法吗?

- 可以把手里的闲钱买成黄金,来抵御货币贬值?

- 现货黄金行情分析软件下载后怎么做?

- 黄金典当和黄金回收,哪种方式好?

- Taper临近,滞胀担忧来袭,黄金真能翻身吗?

- 黄金现在跌到多少钱一克了?

- 非农数据“爆冷”,金价后续又将有怎样的走势?

- 2021年10月11号金店黄金价格今天多少一克?

- 2024元旦哪天是法定节假日呢英语 2024元旦是星期几

- 2023元旦高速收费吗现在 2023元旦为啥不免高速费

- 2023元旦农历日期 23年元旦时间

- 2023元旦哪天算加班呢视频 2023劳动节哪天算加班

- 2023元旦放假时间表图片大全 23年元旦假期安排

- 2023元旦海报宣传语图片 2023年元旦海报宣传语

- 2023元旦法定节假日是几天休息 2023法定节假日放假安排

- 2023元旦法定节假日是哪几天 2023年1月份国家法定假期几天

- 2023元旦节高速免费几天 2023年元旦免过路费吗

- 2024元旦要补班么 2024跨年是星期几

- 宝马金融贷款操作指南(详解宝马金融贷款流程)

- 夫妻两人每人月薪3000,工作稳定,小县城,能养的起比亚迪汉吗?

- 最近大雪,很多电动汽车都开不了了,电动汽车的发展之路是不是还

- 网友都说小米汽车以后会超越特斯拉,在技术上有实现的可能性吗?

- 特斯拉生产供应链基本都靠中国,为什么我们不能成,特斯拉能成?

- 汽车传感器市场分析,国产机会如何?

- 大家聊聊今年汽车行业市场行业现状与趋势?

- 存一万给一辆电动车,银行为什么那么大方?

- 为什么有那么多人骑电动车上班?

- 你觉得自动驾驶的前景如何?

- 中国城市GDP排名2020年排行榜-2020全国GDP省份排名一览表

- 2020年中国区块链企业百强榜

- 2019年全球银行千强排名,中国包揽前四,总利润3120亿美元

- 华尔街金融巨头有哪些?华尔街十大金融巨头排名排行榜

- 法国各大银行排名排行榜:法国巴黎银行排第二,第一名成立最早

- 德国银行排名排行榜:德国商业银行登榜,第一名德意志银行

- 巴西各大银行排名排行榜:巴西哪家银行最好?巴西银行仅第三

- 加拿大银行排名排行榜:皇家银行第一 历史最悠久的排名第四

- 2020全球500强排名排行榜完整版 世界五百强排名一览表

- 2020福布斯全球最新富豪排名排行榜 杰夫·贝佐斯位居世界首富第

- 磁力搜索引擎是什么 什么叫“磁力搜索”

- borrow borrow是什么意思

- 秋田犬币怎么样 什么是柴犬币

- 魔兽怀旧服金币交易平台5173 魔兽世界亚服怎么卖金

- tokenpocket下载 tokenpocket怎么使用

- 日币换人民币汇率计算器 nt换算rmb计算器

- 比特币最全历史价格明细 比特币历史最高价格是多少美元

- 美元未来可能一路暴跌2022 2023年金价最便宜是多少

- implication 硕士论文中最后一章“implication”是什么意思

- kitty磁力猫 磁力猫手机app