|

������4��̨���� ����̨���³����ز���չ����˾���³ǿع���2018��12��24����7.04��Ԫ�ijɱ�ȡ��������60%�Ĺ�Ȩ���ϼƼ�ӳֹɱ�99.01%����2018��12��24�մӺ�Ӫ��ҵתΪ�³ǿعɵ��ӹ�˾�� ��������������ʾ��̨��������2015��2��9�գ����³ǿعɳ���������ֱ�ӹɶ�Ϊ�³ǿع��ӹ�˾�³�����ҵ����˾��������֮���䷨��������Ϊ�³ǿع�ʵ�������� ����2015��8��4�գ�̨���������˹ɶ�������ƽ����ͨ�Ƹ���������˾���ֹɱ���60%��������ƽ����ͨ�Ƹ���������˾��ֱ�ӿعɹɶ�Ϊƽ�������������˾��ƽ�������������˾ϵƽ�����գ����ţ��ӹ�˾��  ��������Դ�����۲飩 ��������Դ�����۲飩

����2016��9��19�գ�̨���ķ����������Ϊ��־�ϣ���־����Ϊ�³ǿعɲ������ˣ�2015��3��30����2018��3��29����ְ�³ǿعɵĶ��¼����ܲã�2018��4��4������Ϊ�³ǿعɶ��¼���ϯ�ܲá�  ��������Դ�����۲飩 ��������Դ�����۲飩

����2017��8��24�գ��ɶ���֮һ����ƽ����ͨ�Ƹ���������˾�˳���������ƽ���³�Ͷ������˾���롣������ƽ���³�Ͷ������˾��ֱ�ӿعɹɶ�Ϊ����ƽ�����ڿƼ���ѯ����˾������ƽ�����ڿƼ���ѯ����˾ҲΪƽ�����գ����ţ��ӹ�˾��ʵ������Ҳ���Ǽ��Ų���ĵ��ڡ�  ��������Դ�����۲飩 ��������Դ�����۲飩

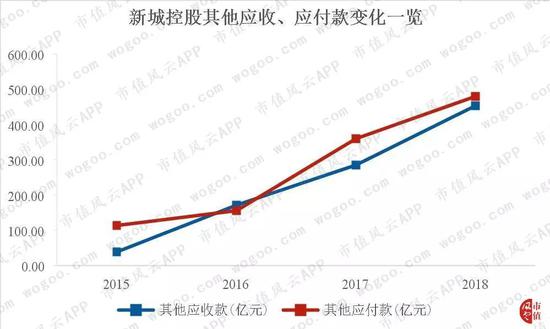

����̨����2015�ꡢ2016��ľ�����ֱ�Ϊ-1��028.62��Ԫ��-5��730.00��Ԫ�������궼���ڿ���״̬����Ҳ�ܺ����⣬һ��ʼ�����ز���Ŀ��˾������������� ����2017�ꡢ2018�����걨û��ֱ����¶̨���ľ�������2017����¶��Ȩ�淨�¶�̨����ȷ�ϵ�Ͷ������4��259.60��Ԫ���㣬��2017�꾻����ԼΪ10��649.00��Ԫ��4��259.60��Ԫ/40%���� �����������걨��δ����̨�����й��ֺ졣��2015��8��4����ɵ�2018��12��24���˳�ʱ������3��4����20�죬���ֹɱ������㣬ƽ�����գ����ţ��µ��ӹ�˾ʵ��ȡ������Ϊ10��438.41��Ԫ��60%��Ȩ�ĶԼ�70��438.41��Ԫ��ԭ��ɳɱ�60��000.00��Ԫ�IJ�������˵��3��4����20�죬60��000.00��Ԫ����������Ϊ10��438.41��Ԫ�����������ԼΪ5.80%�� �������ܽ�̨���������̨����2015��2��9�����³ǿعɳ��ʳ�����������뱣���ʽ𱳾��Ĺɶ����³ǿعɳֹɱȽ�Ϊ40%������Ϊ��Ӫ��ҵ�ڼ䣬̨���ķ�����2016��9��19��֮ǰΪ�³ǿعɵ�ʵ���ˣ�2016��9��19����2018��12��23��Ϊ�³ǿعɵĸ߹���־�ϡ��³ǿعɵ���һ�ɶ���6��Ԫ�Ĺ�ȨͶ�����棬�껯������ԼΪ5.80%�� �������ϣ�ͨ�����϶��ļҴӺ�Ӫ��ҵתΪ�ӹ�˾�ľ��������������Ϊ���³ǿعɶ��ӹ�˾��������ѡ���Բ����������൱���ԵIJٿغۼ��� �������⣬2018�꣬�³ǿعɳֹɳ���50%�ĺϣ�����Ӫ��ҵ��24�ң�24����ҵ�н�����ӯ����24�Һϣ�����Ӫ��ҵ���ʲ��ϼ��ܶ�Ϊ835.30��Ԫ����ծ�ϼ��ܶ�Ϊ737.27��Ԫ���ϼƾ�����Ϊ����8��255.12��Ԫ�� ���������Щ��Ӫ��ҵ��Ϊ�ӹ�˾�������³ǿعɵ��ʲ���ծ�ʵ���ز���ָ�꽫�ܵ�һ��Ӱ�졣 �������������������ɶ����Ĺ�ȨͶ���껯�����ʾ���5%��6%�����䷶Χ����˵͵������ʣ�Ͷ�ʷ��ı��ա������ʹ����ʣ������˻��ɹ�ȨͶ�ʵĺ�����ҵʵ�ʣ��³ǿع��Ƿ����“����ʵծ”�� ��������“����ʵծ”�� ����“����ʵծ”����˵������ʵ��Ϊ���ڸ�ծ��Ͷ�ʷ���Ȩ���ʡ� ��������Ͷ�ʷ��Ĺ�ȨͶ�ʣ����³ǿعɵı����ϣ���“����”Ϊ�жϣ������ӹ�˾����������������Ͷ�ʷ��Ĺ�ȨͶ������Ϊ�³ǿعɵ������ɶ�Ȩ�档 �������ʽ��ܼ��͵ķ�����˵��“����ʵծ”�����������˸�ծ�ʣ���������������ܸ��Ӵ�ܸ����ʡ���Ȼ�������з���ҵ����ɼ۵Ĺ�������ֵ����Ҳ����ϵ�� �������2018���걨���Ͻ������³ǿع������������������Ӧ��Ӧ�����������Ͽ��ҽ��ϴ�������γ�ԭ�������뽻���֡������ɶ��Ĺ�����ϵ�ȷ�����������ɡ�  ��������Դ��choice����˾���棩 ��������Դ��choice����˾���棩

���������ٴ��³ǿع������ɶ�Ȩ���ģ�仯������ر���ͬ�бȽϽǶȶ��³ǿع��Ƿ����“����ʵծ”���з����� ����1�������ɶ�Ȩ���ģ�仯������ر�  ��������Դ��choice����˾���棩 ��������Դ��choice����˾���棩

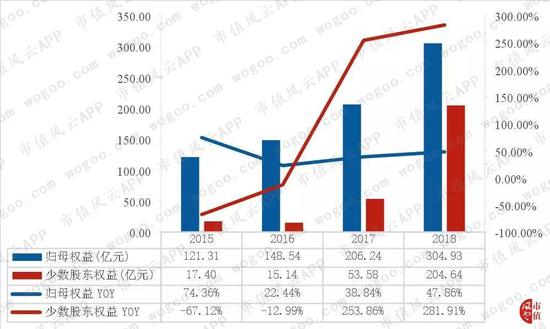

�������³ǿع������ɶ�Ȩ���ģ�仯��2015����2018�꣬�����ɶ�Ȩ���17.40��Ԫ��������204.64��Ԫ��������������ʸߴ�127.40%�����е�2017�ꡢ2018�꣬ͬ�����ٸߴ�253.86%��281.91%���������ɶ�Ȩ��������ߵ����ꡣ  ��������Դ��choice����˾���棩 ��������Դ��choice����˾���棩

���������ɶ�Ȩ��ռ������ĸ��˾�ɶ���Ȩ���������ɶ�Ȩ��ϼ����ı��أ���2016�꿪ʼһ·̧������2018��쭵�40.16%����ͬ�ڵĹ�����ĸ��˾�ɶ���Ȩ�棬�������������Ϊ35.97%����2017�ꡢ2018��ͬ�����ٷֱ�Ϊ38.84%��47.86%�� ������2018���걨���ݿ����³ǿعɵ��ӹ�˾������2017���357��������576�ҡ����У�ֱ�ӳֹɱ���Ϊ100%����18�ң���ӳֹɱ���Ϊ100%����112�ң��ϼ�Ϊ130�ҡ��³ǿع������ɶ�Ȩ��Ĵ��������������ʣ��446�ҷ�ȫ�ʿعɵ��ӹ�˾��  ��������Դ��choice����˾���棩 ��������Դ��choice����˾���棩

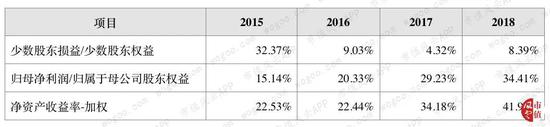

�����ӹ�Ȩ����Աȿ���2018�꣬�����ɶ�����Ϊ17.18��Ԫ����Ӧ204.64��Ԫ�������ɶ�Ȩ�棬Ȩ�汨����Ϊ8.39%�����³ǿعɺϲ��ھ��ļ�Ȩ���ʲ�������Ϊ41.91%��������ĸ��˾�ɶ�Ȩ���Ӧ��Ȩ�汨����34.41%�����߶Աȣ������ɶ���Ȩ�汨���ʵ͵ò�̫������ ����2��ͬ�бȽ�  ��������Դ��choice����˾���棩 ��������Դ��choice����˾���棩

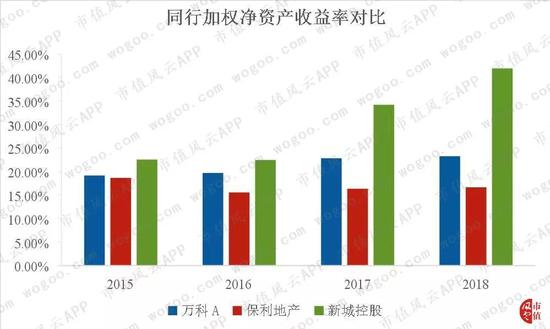

�����Ա����A�������ز����Ӽ�Ȩ���ʲ������ʿ����³ǿع�һֱ����ߵģ�������Ҳ�dz��졣  ��������Դ��choice������˾���棩 ��������Դ��choice������˾���棩

�����Ա����A�������ز���������꣬�³ǿع������ɶ�����/�����ɶ�Ȩ��ı�ֵ��������͵ģ�����ԶԶ���ڹ�����ĸ��˾�ɶ�Ȩ��ı����ʣ�����ƫ��Ӵ��������ҹ�˾�����ɶ�Ȩ�����ĸȨ��ı����ʲ��û����ô���⡣ �����ġ�����ծ�� ��������ծ��Ϊ��Ϣ��ծ��ȥ�����ʽ���뾻�ʲ��ı�ֵ��ͨ������Ϊ�Ժ����������帺ծˮƽ�����ʲ���ծ��Ҫ�����ס� |

- ��������Ƽ�

-

- ��Ȼ�ͷ��س�����ô������������ȫ�������Ľ�������

- Ѧ��������ʹͶ���ˣ�������Ǯ�Ǵ��������ģ�

- ���Ͻ���������ж���Ҫ

- ��˵�ͷ��ص�Ͷ��������˼�Ϊʲô��Ҳ���ֱ�Ӹ��������������¸���

- �����κ�����ţ�����98�꣬Ӧ�������������һ����

- ���������İٶ�����Ѿ��ձ���ɽ��ô��

- �й������������������۸߳�����276��Ԫ�����������ǵ���������ô���ۣ�

- �����κ��5��26��13�������ȥ����������ȥ������ʲôӰ�죿

��һ�ӽ�

��һ��- 85��������껣��ܽ�������ֻ�������� ���ú�

- ����������䡷����ô���ܱ���ʹ�ࣿ

- ���ƣ����ǵ�Ա�����й�����Ǯ�� ���Dz���Ϊ������

- ��֪������ǿ���Գ�����ä �ܺ�t:��Ҳ��ä ��Ů���Ƿֵ���

- ����ǰ�������Ӿ�ס�� 5.5����ٻ���DZ�ӳ���

- ������ޱ�����Ϲ���������Ϯ·���渻�̻��ǰ����ף�

- ��ǿ���ֱ���䣺Ǯ�����ܴ������� ��ʱԽ��Խ��

- Ӱ�ۼ�Ծͤ����:�л�������Ӳ�� �ȴ������������ֻ�

- Ҧ������2000�����22������ ���Ҧ���Ĵ���ڰ�ͼ

- ���˵Ļ������ż��֣����죬��γ�402�ڳ����л��ر꣬�������

- ���������������ɱ�����ȫ�������������

- �ʱ��г�������Ѫ��������������

- �ʱ��г ������ƽ����ԭ�ʹ��ǣ����ɿ���иŹɴ���4%

- ��ĩ�ذ�Ҫ�ų�¯�����������ϲ��ʱ��г �С���ġ� ����é����

- �ĸ�Ҫ��˻���������

- ��ĩ�����ã��ܷ����A�ɷ�������������

- ʲô�ǺõIJ�ҵ���ߣ�

- �ſͻ�����ƽ̨(�ŵ�������һ��)

- ����������ɰ��е�����������������ǵļ�Ҫ����

- ��ҵ�������ۺϷ���һ����?(��ͬ����IJ�ͬ����)

- ���������״Ρ��������������Ϣ��Ѱ�����з���ӭ��4���ش�����

- �㶫�ֿ�ʼ���ˣ��Dz�������ҵ���ܹ�ʣ�ˣ�

- mgͨ����������¼֮��,������ô�ߣ�

- ŷ�����Ӧ������仯һ���Ӽƻ�����ҵ�������߽��ܵ���ЩӰ�죿

- ����ʿ�˺ӱ����¼�����

- ����ʿ�˺ӱ��£����ٹ�˾Ԥ�������Ǯ��

- Ϊʲô�ձ���Ϊ������ң���Ԫȴ��ô��ֵǮ��

- �Ĵ�����ͭ������ڱ���80%�������ܶ���ס��

- ��˵����������ס����10�꣬��65��Ϳ�����ȡ���ݽ����

- ����˹�����ȫ�����ҽ����

- ���ڽ��飺�����˱����ҡ����ӡ���18��25��Ҫ��̸����

- ��ѡ��������˹�˸�齱ƭ�֣�����������Ԥ��ȷ����

- 2024/10/09.���������ʲ�ѯ

- ������� ��������������

- �й������� �ӱ��������н���

- ����ʮ������������ ���յط����� �㽭�ط�����

- ���о�����30�깤�����飬������������ǣ����д���μ�������

- 700Ԫ�����������ٶ��ϵ����˻�����㣬��ۿ�쭲�ֹ��

- ����Ǯ��ϡ����Ʋ�Ʒӭ����,������е��տ����ȵ�����1��Ԫ

- �㷢���ܡ�2024������������������30ǿ����������������ũ���н�

- ���ÿ������������Է�����������ע������

- �������ÿ���������Զ�ע����(����������������������)

- ֧�������ÿ���(֧�������ÿ��Dz���һ����)

- �Ա� ���ÿ�����(�Ա����п���������ô�ۿ��)

- �ൺ�������ÿ���������(�ٷְ�����ع������ÿ�)

- �������ÿ����ĵ绰(ʢ���������ÿ��˹��绰)

- ������ͻ������ʲô��˼(Ƿ���ÿ�ǧ������)

- �������ÿ������Ż�666(�����Ż�666Я����200������)

- ���ǻ���ͨ���ÿ����ܰ���(visa���ǻ���ͨ���ÿ����ϸ�����

- �ൺ�������ÿ���ô���(�ൺ�������ÿ���ô��)

- 2024�������˿졢�¿�������ƽ̨�Ƽ�

- �����ЧӦ�����������ŵ�Ӱ�죿�������������ù�������

- �������۵㻹�ܴ�����������������ɹ�����

- ������������Ŷ�ø��£����ڼ�¼���������5������ά������

- 2024��5����˿��ɡ������¿�Ĵ���ƽ̨�Ƽ�

- 2024��5������ƽ̨�����¿�5000Ԫ

- 2024��ڻ����¿��5������ƽ̨�����ż����ٷſ�

- ���Ųծ��Ҳ�ܽ�Ǯ���̵�5���ż��͡������¿������ƽ̨

- �̵�5�����ſ������ƽ̨������뵽�ˣ����ɽ���ʽ�����

- �������ͨ�����Ƽ�5���ʺϼ����ʽ������ƽ̨

- ��������һ��࣬û�˴���Ҳû�����ߣ�

- P2P��Ľ跽�����Բ���Ǯ����Ϊ�β���Ϊ��ʧ�š��ˣ�

- �������ȫ��ȡ�����٣������˺ͽ���ˣ���һ�������棿

- ¬־ǿ��δͶ���Ŵ��� 22������˾����أ�

- �ж���������P2P�Ŀ����ж�����Ͷ��ȥ��Ǯ�ò������ģ�

- �ֻ�hao�����ã��������������ڻ����������ô������

- ƽ̨����Э�̺�Ҫ������ֻ�����𣬲������Ż��ܵ�Ӱ����

- ��������Ǯ����Ҳ����·��

- Ƿ��һ�������������ȫ�����ڣ�Ӧ����ζȹ����ʱ�ڣ�

- �������ں��������Э��ǧ����ǩ�������Ⱳ�ӱ��뻹��֪����

- ��Ѻ����100��һ����Ϣ���� ����֤��Ѻ��100��һ����Ϣ����

- ����6���б�Ҫ������������ ����������������ԭ����Ҫע����

- ���Ĵ���������� �������ƿɿ���

- 95588�˹�����ʱ�� 95588��ô����ת�˹�

- ������������һ���� �����������������ַ��ѯ

- ���Ÿ����������� ����������������˻���ô��ͨ

- ��ͨ���пͷ��绰�˹� 95518��ôת�����˹�

- ��ô��ѯ�������п������ ��β�ѯ�����˻�������ϸ

- �й����и��˿ͻ�������¼ ��ε�¼������������

- ����ת����û�������� ���п���ת��Ҫ��������

- 2020��˫11����

- �Ƽ�4�ſ���Ǯ�����ÿ�������Ԫ��

- 2019�����ٶȺ����ô����2019�����Ӵ�������淨����

- ������������Ǯ���ÿ��ɨһɨ����õ�����

- ֧������ë��������������������������������ʲô��

- ��ʮ�飡ʹ�������ֻ��������������㸶һ��

- ��������ë���������� ���ÿ�Ȩ��ҹ��ʲ�

- ֧����15�ں�����������������ġ���ë����

- ֧��������������֧�����������ȡ���ԣ���ɨ���������

- ֧����ɨ��֧���Ϸ�15�ڣ�֧����ɨ������ά�������ɨ����

- ���������������й���(��������Ͽ�ͨ�������еĵ�������)

- 12378����Э�̻���������(12378Э�̻����)

- ����һ��ͨ(����һ��ͨ�˻�ʲô��˼)

- st����ҩҵ�ɰ�(δ�������ᱻ������)

- ��������˹��ͷ��绰(����Ͷ��95580������)

- ������ͨ��Ʊ(մ�������й�˾)

- ֧�����������������ô����(֧�������̴���ô��ͨ����)

- ����Ϣ������(�����ź���ô����Ϣ)

- ����������ôת�˹�����(��ôת�������е��˹�����)

- ��10��Ԫһ������(����10��һ�����Ǯ)

- �Ǹ��о��ʺû��ǵ��о��ʺã�

- Ϊʲô����ܶ���������ˣ�

- ������ţ����Ǯ�����п���Ǯ��Ϊʲô���������������

- Ϊʲô�ܶ��»���ϲ�����»���

- ��ֻETF����ʧ�ܣ�����ļ��ʧ�ܻ����̣�Ͷ��������Щ��ʧ��

- �������а������Ϊʲô�����ˣ�

- 100����������̻�������������������ѣ��ܲ�������һ���Ӳ�

- Ͷ���������ʱ�������ʲô��

- ���������ֵ��Ͷ����

- ����ı��֣����ֵ�ع���

- �����������˳��ת���籣����ϸ����籣ת�����̼�ע������

- û�е�λ�Լ����籣������ȫ�������ע������

- �������ձ���ָ�ϣ����ȷ����������ѯ���˷�ʽ

- �籣���Ͻ������2024������(�籣��������)

- �籣�����ʻ���ѯϵͳ���籣��ѯ�����˻���ѯ��

- �籣�����������ϸ��ѯ(�籣��������ϸ��ô��)

- �������ϱ��ռ�����(�籣���ݽ��������ʽ2024)

- �籣����ô�����(��ô���ϼ����籣��)

- �籣��ѯ�����˻���ѯ����(���ϱ��յ�λ16%����8%)

- �籣���п�����ô��ѯ ��β�ѯ�籣���ϵ����п���

- �����Ż�����ס��������������ȡ���� 10��8����ʵʩ

- ������ס��������app����(�人�鹫������籣��app)

- ������ס����������˲�ѯ(ȫ��ס���������ѯ����)

- �ڻ����������app(���źڻ��ܽ��ɹ�������)

- ������������û��Ǽ����¹�(��������������������¹���

- ����ס��������(������·���������)

- �������ס���������ѯ(���칫����������ȡ����)

- ���ݸ���ס���������˻���ѯ���(����������ô�ö��Ų�ѯ���)

- ����ס����������ȡ(�����й�������ȡ)

- ����20000һ����Ϣ����(������2��Ԫһ����Ϣ�ܶ���)

- �����������������Ƽ۲�ѯ��2024��9��28�ţ�

- ��ο�����Щ������Ҷһ�����Ԫ�ֽ���ڼ�����ˣ�

- �����������������Ƽ۲�ѯ��2021��11��12�ţ�

- �����������������Ƽ۲�ѯ��2021��11��11�ţ�

- �����������������Ƽ۲�ѯ��2021��11��9�ţ�

- usa��Ǯ���ǽ���Ԫ����������߳����ţ��ڹ����ʲô��

- �����������������Ƽ۲�ѯ��2021��11��7�ţ�

- �����������������Ƽ۲�ѯ��2021��11��6�ţ�

- �����������������Ƽ۲�ѯ��2021��11��4�ţ�

- �����������������Ƽ۲�ѯ��2021��11��2�ţ�

- ��24�춬�»�ͭ�Ͻ�����ԤԼΪ��û�г��֡���ɱ����

- ���Ϸ���50���ش�����������Ӱ����

- ���˴����϶�ƽ���Υ����

- �����������Ǯ��ɻƽ����������ұ�ֵ��

- �ֻ��ƽ���������������غ���ô����

- �ƽ�䵱�ͻƽ���գ����ַ�ʽ��?

- Taper�ٽ������͵�����Ϯ���ƽ����ܷ�����

- �ƽ����ڵ�������Ǯһ���ˣ�

- ��ũ���ݡ����䡱����ۺ����ֽ������������ƣ�

- 2021��10��11�Ž��ƽ�۸�������һ�ˣ�

- �ڻ��ֲ���ʲô��˼�������ӱ����ʽ����룬���ٱ����ʽ�������

- �ڻ������Ƿ����ʽ��ż���

- �ڻ�����Ϊʲô��������ô�ѣ�Ϊʲô��ô�����ǿ���

- �ڻ�Ӷ���շ��ĸ��ߣ�

- ŷ����Ȼ���������Ϲ�����

- 2������1.6�������Ķ���ú���ܷ��ã�

- ��Ȼ���ڻ����ú̿���ܷ��ã�

- ���г�ά��������11Ԫ�Ƿ��ܳ�����

- ���Գ��ɣ��ڻ������˸���ô�죿

- ��ô����ڻ���������

- ���������뼼��(����Ͷ�������뼼������Щ��)

- ҽ�Ʊ��ս������������������(�ӱ�ҽ�����������������������)

- ̫ƽ���շֺ���(̫ƽ��ķֺ���)

- ���Ͻ�һ�����Ǯ(��ͨ���Ͻ�ÿ�¶���Ǯ)

- ס������������ѯ�����˻���ѯ(���˹������ѯ)

- ȥ��̩�����ϰ���ô��(��̩���ٱ�����ô��������)

- 1Ԫ��6�������������(ͶһԪ��600��)

- ��ʮ��Ů�������ı���(�ʺ�40���˵�ҽ�Ʊ���)

- �������ļұ��չ�˾��(���չ�˾����ǰʮ)

- ̫ƽ���ձ��۲�ѯ������(̫ƽ����������ô��)

- ����25�꣬�һص������ջ��������ĵ�һ��

- 2024Ԫ�������Ƿ����ڼ�����Ӣ�� 2024Ԫ�������ڼ�

- 2023Ԫ�������շ������� 2023Ԫ��Ϊɶ������ٷ�

- 2023Ԫ��ũ������ 23��Ԫ��ʱ��

- 2023Ԫ��������Ӱ�����Ƶ 2023�Ͷ���������Ӱ�

- 2023Ԫ���ż�ʱ���ͼƬ��ȫ 23��Ԫ�����ڰ���

- 2023Ԫ������������ͼƬ 2023��Ԫ������������

- 2023Ԫ�������ڼ����Ǽ�����Ϣ 2023�����ڼ��շżٰ���

- 2023Ԫ�������ڼ������ļ��� 2023��1�·ݹ��ҷ������ڼ���

- 2023Ԫ���ڸ�����Ѽ��� 2023��Ԫ�����·����

- �������ڴ������ָ�ϣ���ⱦ�����ڴ������̣�

- ��������ÿ����н3000�������ȶ���С�سǣ�����������ǵϺ���

- �����ѩ���ܶ�綯�������������ˣ��綯�����ķ�չ֮·�Dz��ǻ�

- ���Ѷ�˵С�������Ժ�ᳬԽ��˹�����ڼ�������ʵ�ֵĿ�������

- ��˹��������Ӧ�����������й���Ϊʲô���Dz��ܳɣ���˹���ܳɣ�

- �����������г�����������������Σ�

- ������Ľ���������ҵ�г���ҵ��״�����ƣ�

- ��һ���һ���綯��������Ϊʲô��ô��

- Ϊʲô����ô������綯���ϰࣿ

- ������Զ���ʻ��ǰ����Σ�

- 2022���ݵ������ô�շѵ� 2022���ݵ�ѼƷѱ�

- Ӣ������ȫ���ܾ�����EDGӮ�˱����������Ƕ��٣�

- 40�����ϵ����������ҹ�����ĺ�����

- Ϊʲô�о������˫ʮһ���²���������ûǮ����

- ��ý��ƽ̨���ִ�����ҽ���߿�������������ô������һ����

- ����ġ�˫11��Ϊ�Ρ������ġ���

- ����������ա���huawei�������ݣ�����ʶ����ʲô��

- ������Ǯ��ά�룬����û��Ӫҵִ����ô�죿

- �ҹ�����·ϵͳ����Щ��λ��

- �������������ˣ��ֻ���2��룬δ�����ܸĹ�������

- ���������¹�����������6+1������Ϊ���γ��е�������������ж�

- ��ɽ�����ӵĻ����ൺ�ͼ�����һ�����и����ʣ�

- ��֪�������ʡ���κ�Σ�գ�����Ϊʲô������ô���˳�ȥ�����أ�

- �����и߷��յ���ȫ���㣬��ô��ȥ�����������������������

- ��������Ӱ�ǿ�ҵ���ŵ����Ϻ���ʿ�ỹ�ǻ��ֹȣ�

- 9�����γ����¹���Ϯ����һ������ϢϢ��أ�

- 30���ˣ�����ȥ��10���Ƚϴ�ij��У����أ�

- ��������������Ա��һǧ��Ԫ���ݽ𣬿���ȥ������ʡǮ�ֺ����أ�

- �Ϻ�½�����ж����

- ������������Ӱ���ڲ⺺��145Ԫ������118Ԫ������۸�ƫ����

- ����������ҵ���︣���ɹ����ƣ�ְ�������˶��硱���������ü�

- ��������������������������5000��Ԫ���� 2024����6.18����

- �й�����GDP����2020�����а�-2020ȫ��GDPʡ������һ����

- 2020���й���������ҵ��ǿ��

- 2019��ȫ������ǧǿ�������й�����ǰ�ģ�������3120����Ԫ

- �����ֽ��ھ�ͷ����Щ��������ʮ����ھ�ͷ�������а�

- �������������������а������������ŵڶ�����һ����������

- �¹������������а¹���ҵ���еǰ�һ������־����

- �������������������а����ļ�������ã��������н�����

- ���ô������������аʼ����е�һ ��ʷ���ƾõ���������

- һ���¼۸���10�� ������Ͷ�ʻ���Ͷ����

- ��������������ʲô ʲô�С�����������

- borrow borrow��ʲô��˼

- ����Ȯ����ô�� ʲô�Dz�Ȯ��

- ħ���ɷ���ҽ���ƽ̨5173 ħ�������Ƿ���ô����

- tokenpocket���� tokenpocket��ôʹ��

- �ձһ�����һ��ʼ����� nt����rmb������

- ���ر���ȫ��ʷ�۸���ϸ ���ر���ʷ��۸��Ƕ�����Ԫ

- ��Ԫδ������һ·����2022 2023����������Ƕ���

- implication ˶ʿ���������һ�¡�implication����ʲô��˼

- ����������λ��0Ԫ���� ��͵��һ������

- �����dz�Ӣ���ǻ�Ϊ�������� ����֮��Ա����˵�úܺ�

- �����ˣ�Ů��15���ʡ�ʧ�١�9�꣬����Ȼ��֪��

- #�����췢�������ѻ黹������#

- ������������������˫����

- ����ӱ���ݵ�ӰƱ����50�ڣ�������������ģ�

- ��ѧ���������������������

- ��Щ�������°����Ƕ��꽴��ҽ������3�ֵ�������ʱ�����ٷţ�

- �Ϲϵġ�����ͷ����ҽ�����ѣ�������ͬ�ԣ����Ϲ�Ҳ�н��ɣ�

- ����Ǯһƿ��ά����B12�������������ơ�4�ֲ�֢���˽���