|

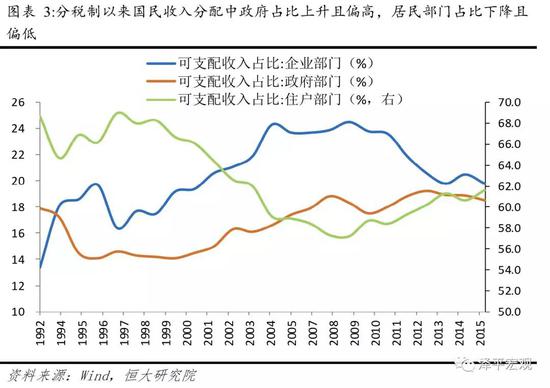

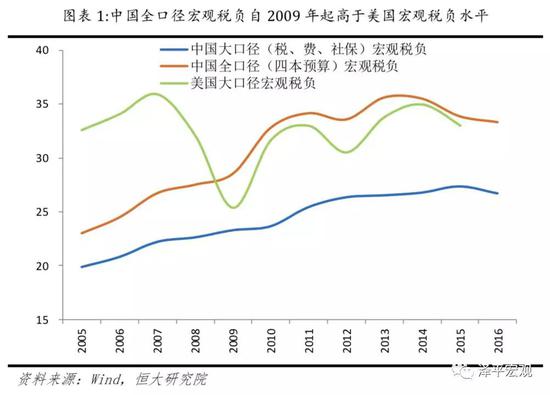

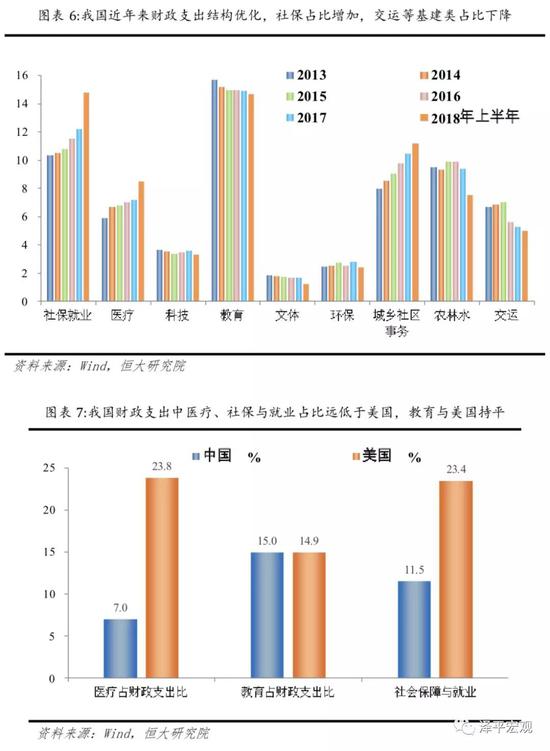

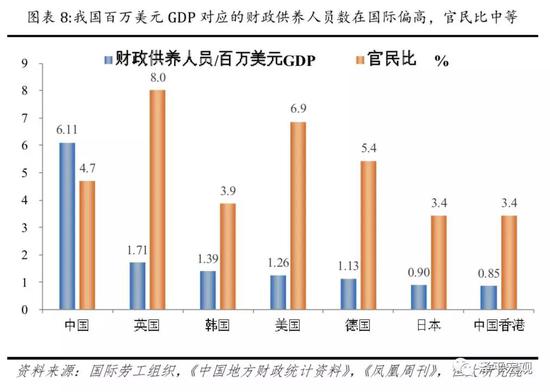

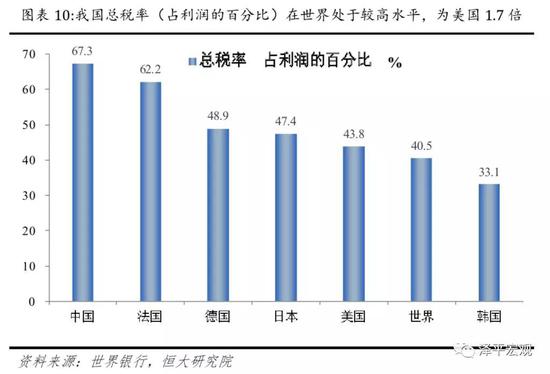

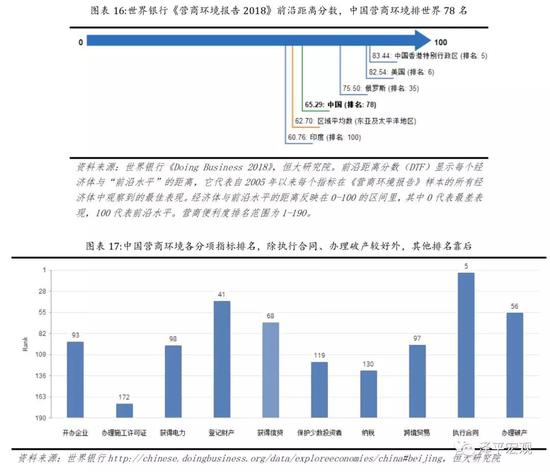

2015年12月中央经济工作会议提出供给侧结构性改革五大任务:去产能、去库存、去杠杆、降成本、补短板。2016-2017年去产能和去库存基本完成,2018年去杠杆行至中盘、步入稳杠杆,政策重心应逐步转向降成本和补短板,从以前的做减法“三去”转向做加法“一降一补”,这将是未来提升企业和民众信心、决定改革诚意的关键举措,也关系能否迈向高质量发展阶段的改革成败。是该减税了,放水养鱼。 美国特朗普大幅减税,为什么我国迟迟未能大幅减税?我国税负高不高?中美的税负和基础性成本孰高孰低?我们此前强调,中美贸易战本质是改革战。本文旨在客观全面对比中美企业的经营成本和制度性原因,提出建设性的建议。 摘要 中美宏观税负对比:中国全口径的宏观税负(四本账)自2009年起高于美国,国民收入分配中政府占比持续提高,存在大幅减税降费空间。 1)我国国民收入分配中,政府占比偏高,居民占比偏低。纵向看,1994年分税制实施以来,政府可支配收入占比持续上升,近年略有下降;企业部门可支配收入占比从2009年起下降;当前居民部门可支配收入占比仅相当于2003年的水平。从横向国际看,我国政府在国民收入分配的占比(18.5%)高于美国(17.2%)和日本(17.5%),但低于福利水平较高的挪威(38.2%)、瑞典(32.3%)、芬兰(29.1%)和爱尔兰(22.8%)。我国居民部门在国民收入分配的占比61.6%低于美国(79.6%)、日本(75%)、德国(77.2%)和法国(73.7%)等。因此,我国收入分配的特点是政府高、家庭低。  2)今年上半年财政收入增速高于名义GDP增速,财政收入/GDP比重上升至1980年的较高水平,减税呼声高涨。 3)我们在《中美税负和税制比较》中研究发现,2015年中国的全口径宏观税负为33.9%,略高于美国的33%,美国减税后预计减少宏观税负0.8个百分点/年,对中国产生压力。全口径的财政收入包括一般公共预算收入、政府性基金收入、国有资本经营收入和社会保险基金收入。  4)考虑中国社会保障的低层次和发达国家的高福利,中国宏观税负偏高,大量财政收入用于供养庞大的机关事业单位队伍和建设性支出。从财政支出结构看,我国医疗、社保与就业等支出占比近年来上升,但仍远低于美国,教育支出占比与美国持平,大量财政支出用于财政供养人员及基建。财政供养人员为6400万以上,财政供养人员/百万美元GDP在国际处于较高水平,为美国的4.8倍。虽然大部分基础设施投资具有巨大的经济社会效益,但相当部分无效投资浪费仍不可忽视,民生支出虽然增长较快但基础薄弱仍有待提高。   中美企业税负对比:我国企业面临的高成本包括“综合税费成本”过高,以及行业垄断、服务业开放不足导致的基础性成本过高,高于美国。以前环境、资源、土地(招商引资无偿划拨)和劳动力成本较低可以弥补部分企业高税负成本,但随着环境和劳动力成本提高以及高质量发展要求,降低企业税负的必要性和紧迫性提高。综合税费成本包括税收、社会保险费用、政府性基金和行政性收费、行政性灰色隐性寻租成本、办事难的制度性交易成本等。 1)我国企业总税率(占利润的百分比)为67.3%,在世界处于较高水平,为美国的1.7倍。  2)社会保险(五险一金)的企业缴费率为43%,高于美国的13.65%。 2)社会保险(五险一金)的企业缴费率为43%,高于美国的13.65%。3)行政事业收费项目仍保留较多,我国非税收入占比16.4%,美国联邦不足5%。 4)行政性灰色寻租成本、审批程序冗长、开办企业时间长等办事难的制度性交易成本提高了营商环境的成本。中国营商环境世界排名78/190,企业开办时间为22.9天,为美国5.6天的四倍。  5)与执行政府指令导致的相关运营成本。 5)与执行政府指令导致的相关运营成本。6)此外,我国企业面临着行业垄断、服务业开放度较低导致的高昂的土地、电力、天然气、石油、物流、融资等基础性经营成本,在国际竞争中的劳动力成本优势将伴随人口红利的消失而衰减。我国汽油、柴油、天然气、电力、土地价格分别为美国的1.6、1.3、4.5、1.3和2.6倍。  中国企业负担高于美国的深层次原因:间接税为主的税制结构,企业作为缴纳税费的主体;政府与市场边界、事权与支出责任划分不清晰,对地方政府的激励约束机制不足,政府规模较大、干预较多;过往不规范、不健全的预算体系,非税的自由裁量权大;社保欠账、统筹层次过低的社保体制,依赖企业和个人缴费;生产要素的市场化程度、服务业的开放程度不足。 对策建议:加大力度减税、清费、降低社保缴费率,以国资充实社保,降低宏观税负,提高居民可支配收入和企业利润,带动消费和民间投资。降低宏观税负只是问题的一部分,根本的仍是全面推动改革开放,营造低成本的营商环境,界定政府与市场关系、事权和支出责任,精兵简政,推动要素市场化改革。 1)减税与税改相结合,从政策式、碎片化减税转向改革式减税,税制从间接税为主向直接税转型。建议增值税标准税率从16%逐步下调至10%,同时设置优惠税率6%,对月收入10万以下的小微企业免征增值税。个税改革短期实行综合与分类征收相结合模式,最终全面综合征收,减少不同收入类别的不公平征税,尤其要避免“劳动重税、资本轻税”。考虑不同家庭的负担差异,从个人转向家庭征收。建立免征额根据物价变化的动态调整机制,在增加养老、医疗、教育和住房专项扣除的基础上,将最高边际税率从45%降至35%,将7级超额累进减少至5级,扩大级距。企业所得税进一步下调税率至22%,提高研发支出加计扣除比例。 2)继续清理费用,压缩全国性及广东、广西、上海、、甘肃等行政性收费项目较多省份的非税收入。 3) |

另一视角

换一换- 微信客户服务平台(微信诞生于哪一年)

- 北京整体喷砂机械厂家排名并附上它们的简要介绍

- 创业分析和综合分析一样吗?(不同概念的不同场景)

- ppp项目贷款怎么申请和审批?

- 360贷款投诉电话大全(快速解决贷款问题,让你安心借款)

- 2023元旦高速公路有免费吗?

- 现在的取暖煤真的降价了吗?

- 煤炭价格下月能降下来吗?

- 煤炭价格为什么会爆涨?

- 我们这边现在一吨自己烧锅炉的1400—1800元了,你们那里多少钱啊

- 广东又开始限电了,是不是制造业产能过剩了?

- mg通胀连续超记录之后,还会怎么走?

- 欧盟提出应对气候变化一揽子计划,企业和消费者将受到哪些影响?

- 苏伊士运河被堵事件分析

- 苏伊士运河被堵,长荣公司预计赔多少钱?

- 为什么日本作为发达国家,日元却这么不值钱?

- 澳大利亚铜精矿出口暴跌80%,澳企还能顶得住吗?

- 听说在新西兰居住超过10年,到65岁就可以领取退休金对吗?

- 俄罗斯真的有全民免费医疗吗?

- 欧盟各国,农村老人的养老金与城市老人养老金差距大吗?

- 2024年五大审核快、下款易的网贷平台推荐

- 如何有效应对网贷对征信的影响?解析网贷与信用管理策略

- 征信有污点还能贷款买车吗?五大策略助你成功贷款

- 网贷还清后征信多久更新?逾期记录多久消除?5大征信维护技巧

- 2024年5大审核宽松、快速下款的贷款平台推荐

- 2024年5大网贷平台快速下款5000元

- 2024年黑户好下款的5个网贷平台:低门槛快速放款

- 征信差负债多也能借钱:盘点5个门槛低、快速下款的网贷平台

- 盘点5个最快放款的网贷平台,借款秒到账,轻松解决资金需求

- 借款容易通过!推荐5个适合急需资金的网贷平台

- 网贷逾期一年多,没人催收也没被起诉?

- P2P里的借方都可以不还钱了吗?为何不归为“失信”人?

- 如果网贷全面取缔来临,出借人和借款人,哪一个最受益?

- 卢志强从未投资团贷网 22万出借人觉得呢?

- 有多少人受了P2P的亏?有多少人投进去的钱拿不回来的?

- 手机hao被盗用,申请网贷,金融机构找我追款,怎么处理?

- 平台进行协商后要求借款者只还本金,不还征信会受到影响吗?

- 借了网贷钱后,还款也有套路?

- 欠了一大笔网贷,即将全面逾期,应该如何度过这个时期?

- 网贷逾期后,这个还款协议千万不能签!否则这辈子别想还清知道吗

- 招商银行网上银行官网(如何在网上开通招商银行的电子银行)

- 12378网贷协商还款有用吗(12378协商还款技巧)

- 招行一网通(招行一网通账户什么意思)

- st康美药业股吧(未来康美会被退市吗)

- 邮政储蓄卡人工客服电话(邮政投诉95580管用吗)

- 龙江交通股票(沾龙的上市公司)

- 支付宝里的网商银行怎么贷款(支付宝网商贷怎么开通条件)

- 算利息的软件(陕西信合怎么查利息)

- 中信银行怎么转人工服务(怎么转中信银行的人工服务)

- 余额宝10万元一天收益(余额宝存10万一天多少钱)

- 是高市净率好还是低市净率好?

- 为什么最近很多人买基金都亏了?

- 基金都是牛市赚大钱,熊市亏大钱,为什么出现这样的情况?

- 为什么很多新基民喜欢买新基金?

- 首只ETF发行失败,基金募资失败或被清盘,投资者有哪些损失?

- 按照排行榜买基金,为什么总受伤?

- 100万用来买大盘基金,年收益用来当生活费,能不能做到一辈子不

- 投资者买基金时,买的是什么?

- “爆款基金”值得投资吗?

- 基金的表现,会均值回归吗?

- 如何看待那些把人民币兑换成美元现金放在家里的人?

- 今日人民币最新外汇牌价查询(2021年11月12号)

- 今日人民币最新外汇牌价查询(2021年11月11号)

- 今日人民币最新外汇牌价查询(2021年11月9号)

- usa的钱我们叫美元,那人民币走出国门,在国外叫什么?

- 今日人民币最新外汇牌价查询(2021年11月7号)

- 今日人民币最新外汇牌价查询(2021年11月6号)

- 今日人民币最新外汇牌价查询(2021年11月4号)

- 今日人民币最新外汇牌价查询(2021年11月2号)

- 今日人民币最新外汇牌价查询(2021年11月1号)

- 第24届冬奥会铜合金纪念币预约为何没有出现“秒杀”?

- 河南发现50吨特大金矿,对世界金价有影响吗?

- 个人储备较多黄金算违法吗?

- 可以把手里的闲钱买成黄金,来抵御货币贬值?

- 现货黄金行情分析软件下载后怎么做?

- 黄金典当和黄金回收,哪种方式好?

- Taper临近,滞胀担忧来袭,黄金真能翻身吗?

- 黄金现在跌到多少钱一克了?

- 非农数据“爆冷”,金价后续又将有怎样的走势?

- 2021年10月11号金店黄金价格今天多少一克?

- 2024元旦哪天是法定节假日呢英语 2024元旦是星期几

- 2023元旦高速收费吗现在 2023元旦为啥不免高速费

- 2023元旦农历日期 23年元旦时间

- 2023元旦哪天算加班呢视频 2023劳动节哪天算加班

- 2023元旦放假时间表图片大全 23年元旦假期安排

- 2023元旦海报宣传语图片 2023年元旦海报宣传语

- 2023元旦法定节假日是几天休息 2023法定节假日放假安排

- 2023元旦法定节假日是哪几天 2023年1月份国家法定假期几天

- 2023元旦节高速免费几天 2023年元旦免过路费吗

- 2024元旦要补班么 2024跨年是星期几

- 宝马金融贷款操作指南(详解宝马金融贷款流程)

- 夫妻两人每人月薪3000,工作稳定,小县城,能养的起比亚迪汉吗?

- 最近大雪,很多电动汽车都开不了了,电动汽车的发展之路是不是还

- 网友都说小米汽车以后会超越特斯拉,在技术上有实现的可能性吗?

- 特斯拉生产供应链基本都靠中国,为什么我们不能成,特斯拉能成?

- 汽车传感器市场分析,国产机会如何?

- 大家聊聊今年汽车行业市场行业现状与趋势?

- 存一万给一辆电动车,银行为什么那么大方?

- 为什么有那么多人骑电动车上班?

- 你觉得自动驾驶的前景如何?

- 中国城市GDP排名2020年排行榜-2020全国GDP省份排名一览表

- 2020年中国区块链企业百强榜

- 2019年全球银行千强排名,中国包揽前四,总利润3120亿美元

- 华尔街金融巨头有哪些?华尔街十大金融巨头排名排行榜

- 法国各大银行排名排行榜:法国巴黎银行排第二,第一名成立最早

- 德国银行排名排行榜:德国商业银行登榜,第一名德意志银行

- 巴西各大银行排名排行榜:巴西哪家银行最好?巴西银行仅第三

- 加拿大银行排名排行榜:皇家银行第一 历史最悠久的排名第四

- 2020全球500强排名排行榜完整版 世界五百强排名一览表

- 2020福布斯全球最新富豪排名排行榜 杰夫·贝佐斯位居世界首富第

- 磁力搜索引擎是什么 什么叫“磁力搜索”

- borrow borrow是什么意思

- 秋田犬币怎么样 什么是柴犬币

- 魔兽怀旧服金币交易平台5173 魔兽世界亚服怎么卖金

- tokenpocket下载 tokenpocket怎么使用

- 日币换人民币汇率计算器 nt换算rmb计算器

- 比特币最全历史价格明细 比特币历史最高价格是多少美元

- 美元未来可能一路暴跌2022 2023年金价最便宜是多少

- implication 硕士论文中最后一章“implication”是什么意思

- kitty磁力猫 磁力猫手机app