|

原标题:一声惊雷,浙江也出事了!这家500强爆450亿债务危机! 导读 目前盾安集团各项有息负债超过450亿元,除120亿元的待偿付债券外,绝大部分银行和非银金融机构贷款都集中在浙江省内,因此,如果出现信用违约,将对浙江省内多金融机构造成重大伤害并带来系统性风险。 1、中国500强、浙商代表惊曝450亿债务危机 政府兜底国企或扶持地方企业的例子并不少见,但大张旗鼓向政府求救的倒不常见。不过会哭的孩子有奶吃,浙江省盾安这位孩子的呼救就引起了重视。随后旗下两上市公司停牌,浙江省金融办还于5月2日召集地方人行、银监局和国开行浙江省分行等金融机构,紧急协调讨论盾安债务危机的解决办法。据悉,省政府的意思是“保”,但具体怎么保仍在研究中。

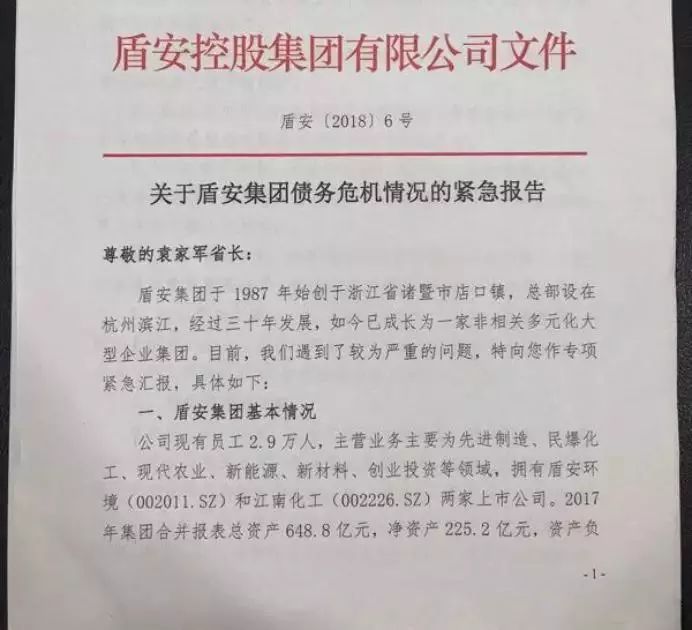

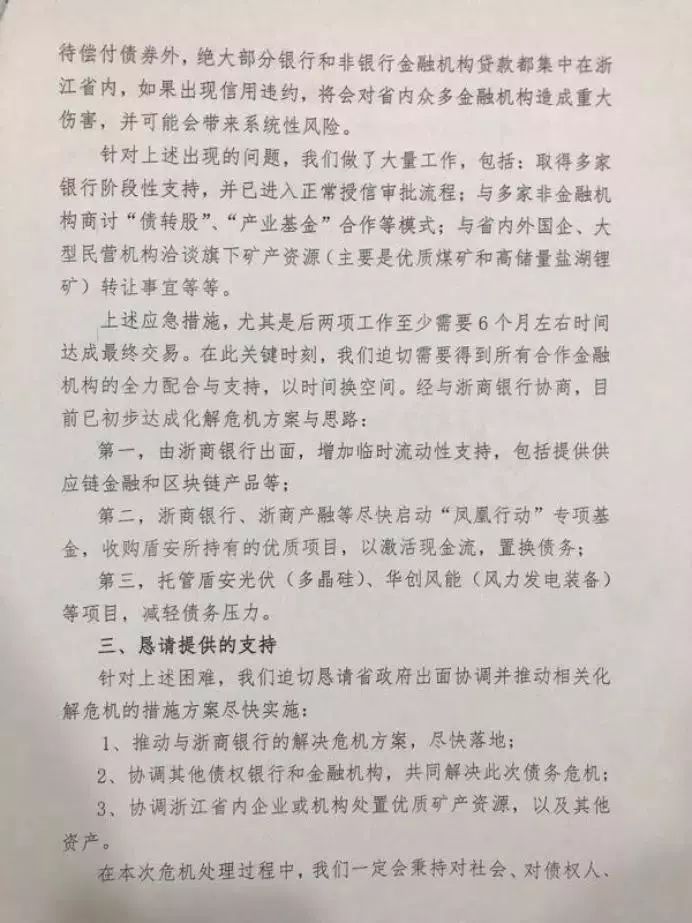

向浙江政府的求助报告显示,目前盾安集团各项有息负债超过450亿元,除120亿元的待偿付债券外,绝大部分银行和非银金融机构贷款都集中在浙江省内,因此,如果出现信用违约,将对浙江省内多金融机构造成重大伤害并带来系统性风险。

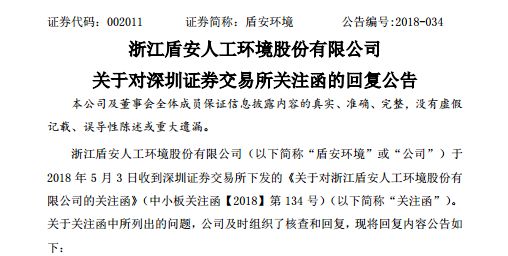

盾安集团是连续9年蝉联中国500强的企业,旗下拥有盾安环境(6.400,0.00, 0.00%)、江南化工(5.420, 0.00, 0.00%)两家上市子公司,解决2.9万人就业,在以往发展过程中为浙江省做过不少贡献。作为浙商的代表,这家成立30余年的繁荣企业却突曝450亿有息负债,这么大的债务窟窿是怎么形成的呢? 盾安的哭诉声传达了一面之词,因去年下半年“去杠杆”政策,市场资金迅速抽紧,导致盾安集团旗下以债券融资的企业出现发行难,融资成本不断提高,只有消耗大量自有资金,出现了严重的流动性问题。 盾安450亿债务危机一出,立马受到了各方的关注,引起一系列连锁反应。 两上市公司盾安环境、江南化工宣布停牌,5月3日晚,深交所对盾安环境出具关注函,要求其核查说明财务状况、质押情况和信息披露等问题。 5月4日中午,也就是刚刚,盾安环境公告称盾安控股处理流动性困难过程中或导致公司控制权变更,将根据盾安控股处理债务事项的进展情况择机复牌。

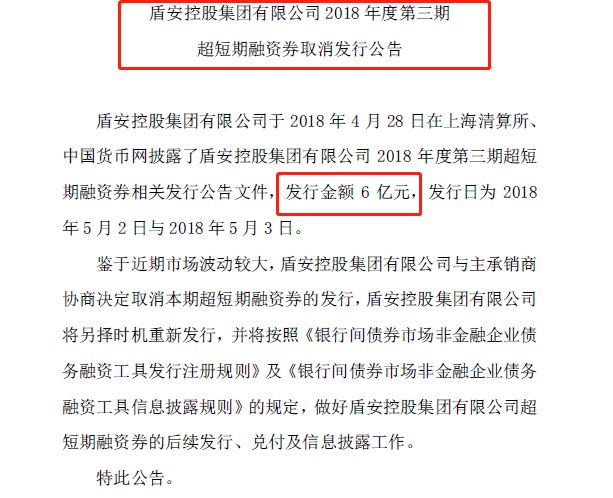

盾安控股集团随后宣布2018年面向合格投资者公开发行公司债券(第二期)、2018年度第三期6亿超短期融资券取消发行。

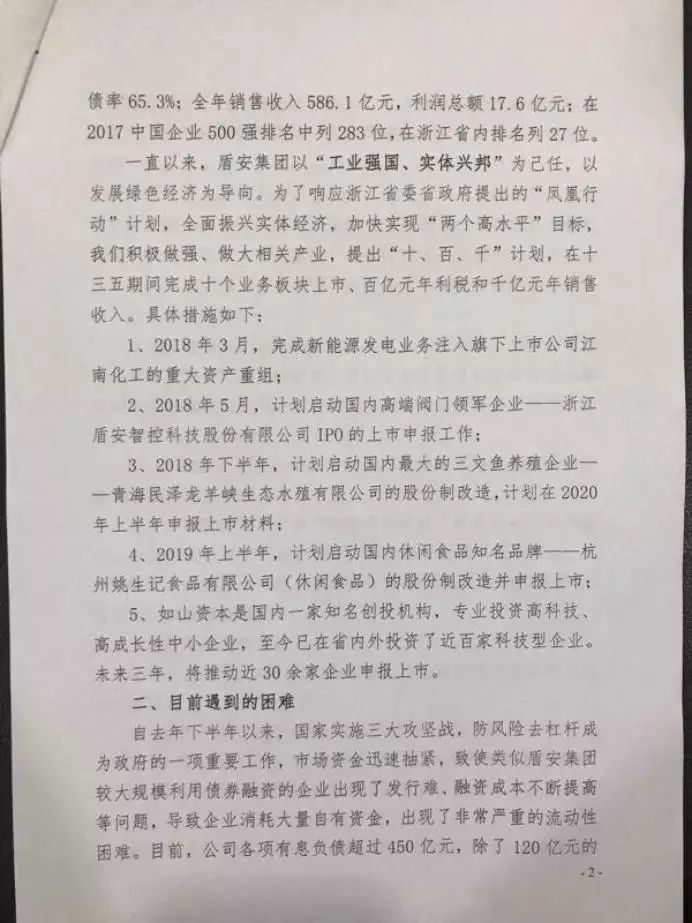

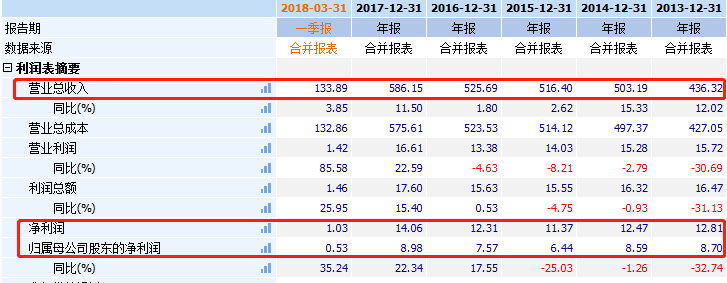

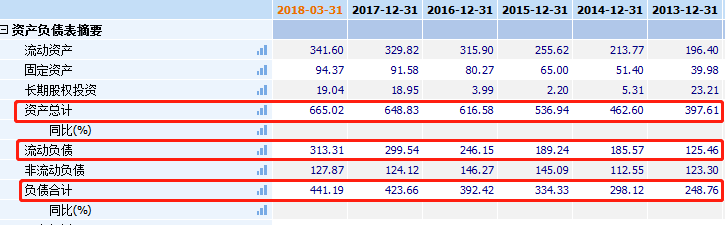

2、巨额债务如何形成 盾安集团成立于1987年,总部位于杭州,是浙江民营企业的代表。公司是全球制冷配件行业的龙头企业,主营精密制造与先进装备、民爆化工新能源等。集团旗下拥有众多公司,如投资公司如山资本。今年3月,盾安集团完成了旗下新能源发电业务的证券化。此外盾安智控,下辖新三板公司华益精机,目前正筹划推动其IPO上市。 在市场看来,本次盾安债务危机毫无预兆、来势汹涌,激起金融圈千层浪。表面一片繁荣的盾安何以形成450债务危机? 在写给浙江省领导的汇报中,盾安集团表示,2017年集团合并报表总资产648.8亿元,净资产为225.2亿元,资产负债率65.3%;去年全年销售收入为586.1亿元,利润总额17.6亿元。 盾安集团曾计划在十三五期间完成“十个业务板块上市、百亿元利税和千亿元年销售收入”的目标。从其近资产和营收也能看出盾安集团的扩张程度,近5年营收规模几乎都在500亿以上。但净利就显得没那么亮眼了,几百亿规模营收净利只有10亿左右,不及十分之一。究其原因还是盾安集团庞大的体量造成的,集团下辖资产包袱太重,发展速度又太快。

而这种扩张模式反映在资金问题上就是盾安停不下来的发债。小债发现,从2013年开始,盾安集团就一直在发债的路上。自2013年开始发行各类债券高达38只,累计债券融资规模为309.0亿元,目前仍存续的有14只共113亿元。而盾安集团集中将在今年到期的债券有“17盾安SCP008”、“17盾安scp009”、“17盾安scp010”、“13盾安集MTN1”等7只,规模共计73亿元。如此巨量的债券告诉我们冰冻三尺非一日之寒,盾安债务早已埋下伏笔。

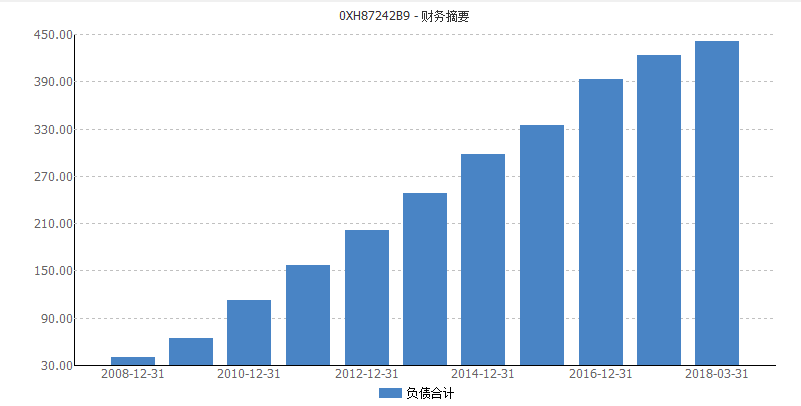

盾安集团负债一直在直线飙升,10年时间增加了11倍。流动负债慢慢超越非流动性负债,截止2018年一季度,盾安集团总负债423.66亿元,其中流动负债299.54亿元,非流动性负债124.12亿元。

大公国际2017年5月给出的评级为相关债项信用等级维持A-1,主体信用等级维持AA+,评级展望维持稳定。 3、都有哪些机构踩雷?

盾安2017年年报尚未公布,不过一位接近债权行人士透露,截至2017年9月,盾安集团总融资额为370亿元,共有37家机构牵涉其中。 授信在10亿元以上的机构包括:国开行浙江省分行、进出口银行浙江省分行、工农中建四家大行的浙江省分行、浙商银行、兴业银行(16.000,-0.06, -0.37%)杭州分行、中信银行(6.530, -0.02, -0.31%)杭州分行、民生银行(7.810, 0.02, 0.26%)杭州分行、渤海银行、华融资管浙江分公司。其中,国开行的风险敞口高达39亿元,其次是华融资管24亿元,工商银行(5.910, -0.04, -0.67%)22亿元,渤海银行和建设银行(7.340, -0.11,-1.48%)20亿元。 4 450亿巨额债务怎么解决? 盾安集团在对政府的诉请中,提出三大“化解思路”,一是由浙商银行出门,增加临时流动性支持,包括供应链金融和区块链产品;二是浙商银行、浙江产融等尽快启动“凤凰计划”专项资金,收购盾安所持有的优质项目,激活现金流,置换债务;第三,请求托管盾安光伏(多晶硅)和华创风能(风力发电装备)等。 翻译一下就是,盾安集团政府帮助支持,协调当地银行、金融机构支持化解。 但盾安集团多次提请浙商银行出面解决给予支持,为什么是浙商银行,盾安集团与浙商银行又是什么关系? 纳税大户流动性出现问题了,这时候银行就成了最直接便利的源头活水。据悉,浙江省政府专门设立了“盾安债务协调小组”,根据浙江省政府主要领导批示精神要求,包括央行杭州中心支行、浙江银监局,浙江省国开行、省进出口银行、省工行,以及华融、长城、信达等金融资产管理公司相关分管领导到场参加了盾安集团债务协调会。其中,浙商银行是协调小组的主任单位。浙江政府还要求10亿元以上的银行必须派人参与,1亿元以上的银行需要在原融资额度基础上增加30%额度,实际增加提用20%。  除了政府的指令外,浙商银行和盾安集团还是深度合作伙伴关系。合作伙伴有困难,浙商银行自然被推到了前面。双方的合作关系体现在两方面,一是于2017年浙商总会金融投资委员会,其主席是浙商银行董事长沈仁康,副主席是盾安集团董事长姚新义;二是包括盾安集团在内的31家浙商发起的浙江产融股权投资基金合伙企业,而控股股东是与浙商银行有着微妙关系的浙商产融控股有限公司,且持股99.999%。据财新此前报道,这31个股东企业可以通过浙商银行拿到资金,同时浙商产融依托浙商银行,帮这些企业加杠杆融资,企业获得融资便利,浙商产融则轻松赚取管理费等费用。而这些股东并不参与浙商产融的利润分配。 除了政府的指令外,浙商银行和盾安集团还是深度合作伙伴关系。合作伙伴有困难,浙商银行自然被推到了前面。双方的合作关系体现在两方面,一是于2017年浙商总会金融投资委员会,其主席是浙商银行董事长沈仁康,副主席是盾安集团董事长姚新义;二是包括盾安集团在内的31家浙商发起的浙江产融股权投资基金合伙企业,而控股股东是与浙商银行有着微妙关系的浙商产融控股有限公司,且持股99.999%。据财新此前报道,这31个股东企业可以通过浙商银行拿到资金,同时浙商产融依托浙商银行,帮这些企业加杠杆融资,企业获得融资便利,浙商产融则轻松赚取管理费等费用。而这些股东并不参与浙商产融的利润分配。

盾安底盘大,本次债务危机除了政府和银行支持化解外,盾安集团还有一些可盘活资产。据悉,截至2018年一季度末,盾安集团可变现的资产包括51.31亿元未受限上市公司股权市值,估值387.92亿元的矿产资源,约40亿元投资性房地产,以及347.8亿元的资产。 |

另一视角

换一换- 起底黑暗“借条”:年利率超2600% 一旦陷入无路可逃

- 只涨不跌没有风险的投资 四人利用虚拟货币骗取1.4亿

- 陆金所代销大同证券资管计划逾期 刚性兑付首次被破

- 银监会开出天价罚单:广发银行因侨兴债被罚没7.22亿

- 揭红黄蓝大股东背后资本关系:孟亮孟庆胜和义乌上达

- 语音交友App现情色内容:裸聊38元 聊骚花魁收入过万

- 金融App出故障 男子获利1125万被判盗窃罪获刑11年

- 丹东首富王文良捐钱海外却不还中国人的债 双重国籍

- 河北7·15骗税大案揭秘:骗税为了骗贷 骗贷为了上市

- 远大控股前总裁等被调查 涉嫌操纵期货市场赚数十亿

- 微信客户服务平台(微信诞生于哪一年)

- 北京整体喷砂机械厂家排名并附上它们的简要介绍

- 创业分析和综合分析一样吗?(不同概念的不同场景)

- ppp项目贷款怎么申请和审批?

- 360贷款投诉电话大全(快速解决贷款问题,让你安心借款)

- 2023元旦高速公路有免费吗?

- 现在的取暖煤真的降价了吗?

- 煤炭价格下月能降下来吗?

- 煤炭价格为什么会爆涨?

- 我们这边现在一吨自己烧锅炉的1400—1800元了,你们那里多少钱啊

- 广东又开始限电了,是不是制造业产能过剩了?

- mg通胀连续超记录之后,还会怎么走?

- 欧盟提出应对气候变化一揽子计划,企业和消费者将受到哪些影响?

- 苏伊士运河被堵事件分析

- 苏伊士运河被堵,长荣公司预计赔多少钱?

- 为什么日本作为发达国家,日元却这么不值钱?

- 澳大利亚铜精矿出口暴跌80%,澳企还能顶得住吗?

- 听说在新西兰居住超过10年,到65岁就可以领取退休金对吗?

- 俄罗斯真的有全民免费医疗吗?

- 欧盟各国,农村老人的养老金与城市老人养老金差距大吗?

- 2024年五大审核快、下款易的网贷平台推荐

- 如何有效应对网贷对征信的影响?解析网贷与信用管理策略

- 征信有污点还能贷款买车吗?五大策略助你成功贷款

- 网贷还清后征信多久更新?逾期记录多久消除?5大征信维护技巧

- 2024年5大审核宽松、快速下款的贷款平台推荐

- 2024年5大网贷平台快速下款5000元

- 2024年黑户好下款的5个网贷平台:低门槛快速放款

- 征信差负债多也能借钱:盘点5个门槛低、快速下款的网贷平台

- 盘点5个最快放款的网贷平台,借款秒到账,轻松解决资金需求

- 借款容易通过!推荐5个适合急需资金的网贷平台

- 网贷逾期一年多,没人催收也没被起诉?

- P2P里的借方都可以不还钱了吗?为何不归为“失信”人?

- 如果网贷全面取缔来临,出借人和借款人,哪一个最受益?

- 卢志强从未投资团贷网 22万出借人觉得呢?

- 有多少人受了P2P的亏?有多少人投进去的钱拿不回来的?

- 手机hao被盗用,申请网贷,金融机构找我追款,怎么处理?

- 平台进行协商后要求借款者只还本金,不还征信会受到影响吗?

- 借了网贷钱后,还款也有套路?

- 欠了一大笔网贷,即将全面逾期,应该如何度过这个时期?

- 网贷逾期后,这个还款协议千万不能签!否则这辈子别想还清知道吗

- 招商银行网上银行官网(如何在网上开通招商银行的电子银行)

- 12378网贷协商还款有用吗(12378协商还款技巧)

- 招行一网通(招行一网通账户什么意思)

- st康美药业股吧(未来康美会被退市吗)

- 邮政储蓄卡人工客服电话(邮政投诉95580管用吗)

- 龙江交通股票(沾龙的上市公司)

- 支付宝里的网商银行怎么贷款(支付宝网商贷怎么开通条件)

- 算利息的软件(陕西信合怎么查利息)

- 中信银行怎么转人工服务(怎么转中信银行的人工服务)

- 余额宝10万元一天收益(余额宝存10万一天多少钱)

- 是高市净率好还是低市净率好?

- 为什么最近很多人买基金都亏了?

- 基金都是牛市赚大钱,熊市亏大钱,为什么出现这样的情况?

- 为什么很多新基民喜欢买新基金?

- 首只ETF发行失败,基金募资失败或被清盘,投资者有哪些损失?

- 按照排行榜买基金,为什么总受伤?

- 100万用来买大盘基金,年收益用来当生活费,能不能做到一辈子不

- 投资者买基金时,买的是什么?

- “爆款基金”值得投资吗?

- 基金的表现,会均值回归吗?

- 如何看待那些把人民币兑换成美元现金放在家里的人?

- 今日人民币最新外汇牌价查询(2021年11月12号)

- 今日人民币最新外汇牌价查询(2021年11月11号)

- 今日人民币最新外汇牌价查询(2021年11月9号)

- usa的钱我们叫美元,那人民币走出国门,在国外叫什么?

- 今日人民币最新外汇牌价查询(2021年11月7号)

- 今日人民币最新外汇牌价查询(2021年11月6号)

- 今日人民币最新外汇牌价查询(2021年11月4号)

- 今日人民币最新外汇牌价查询(2021年11月2号)

- 今日人民币最新外汇牌价查询(2021年11月1号)

- 第24届冬奥会铜合金纪念币预约为何没有出现“秒杀”?

- 河南发现50吨特大金矿,对世界金价有影响吗?

- 个人储备较多黄金算违法吗?

- 可以把手里的闲钱买成黄金,来抵御货币贬值?

- 现货黄金行情分析软件下载后怎么做?

- 黄金典当和黄金回收,哪种方式好?

- Taper临近,滞胀担忧来袭,黄金真能翻身吗?

- 黄金现在跌到多少钱一克了?

- 非农数据“爆冷”,金价后续又将有怎样的走势?

- 2021年10月11号金店黄金价格今天多少一克?

- 2024元旦哪天是法定节假日呢英语 2024元旦是星期几

- 2023元旦高速收费吗现在 2023元旦为啥不免高速费

- 2023元旦农历日期 23年元旦时间

- 2023元旦哪天算加班呢视频 2023劳动节哪天算加班

- 2023元旦放假时间表图片大全 23年元旦假期安排

- 2023元旦海报宣传语图片 2023年元旦海报宣传语

- 2023元旦法定节假日是几天休息 2023法定节假日放假安排

- 2023元旦法定节假日是哪几天 2023年1月份国家法定假期几天

- 2023元旦节高速免费几天 2023年元旦免过路费吗

- 2024元旦要补班么 2024跨年是星期几

- 宝马金融贷款操作指南(详解宝马金融贷款流程)

- 夫妻两人每人月薪3000,工作稳定,小县城,能养的起比亚迪汉吗?

- 最近大雪,很多电动汽车都开不了了,电动汽车的发展之路是不是还

- 网友都说小米汽车以后会超越特斯拉,在技术上有实现的可能性吗?

- 特斯拉生产供应链基本都靠中国,为什么我们不能成,特斯拉能成?

- 汽车传感器市场分析,国产机会如何?

- 大家聊聊今年汽车行业市场行业现状与趋势?

- 存一万给一辆电动车,银行为什么那么大方?

- 为什么有那么多人骑电动车上班?

- 你觉得自动驾驶的前景如何?

- 中国城市GDP排名2020年排行榜-2020全国GDP省份排名一览表

- 2020年中国区块链企业百强榜

- 2019年全球银行千强排名,中国包揽前四,总利润3120亿美元

- 华尔街金融巨头有哪些?华尔街十大金融巨头排名排行榜

- 法国各大银行排名排行榜:法国巴黎银行排第二,第一名成立最早

- 德国银行排名排行榜:德国商业银行登榜,第一名德意志银行

- 巴西各大银行排名排行榜:巴西哪家银行最好?巴西银行仅第三

- 加拿大银行排名排行榜:皇家银行第一 历史最悠久的排名第四

- 2020全球500强排名排行榜完整版 世界五百强排名一览表

- 2020福布斯全球最新富豪排名排行榜 杰夫·贝佐斯位居世界首富第

- 磁力搜索引擎是什么 什么叫“磁力搜索”

- borrow borrow是什么意思

- 秋田犬币怎么样 什么是柴犬币

- 魔兽怀旧服金币交易平台5173 魔兽世界亚服怎么卖金

- tokenpocket下载 tokenpocket怎么使用

- 日币换人民币汇率计算器 nt换算rmb计算器

- 比特币最全历史价格明细 比特币历史最高价格是多少美元

- 美元未来可能一路暴跌2022 2023年金价最便宜是多少

- implication 硕士论文中最后一章“implication”是什么意思

- kitty磁力猫 磁力猫手机app